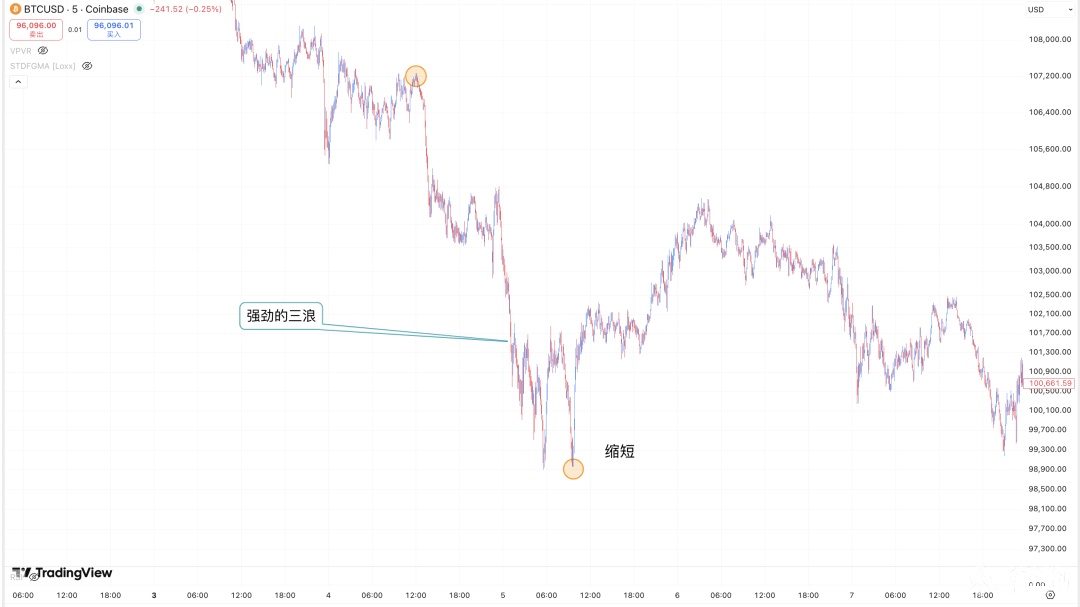

波浪一

第一章 总体概念

基 本 原 则

一、基 本 原 则

波浪理论由人的社会本性支配,既然人具有这样一种本性, 因此其表达产生了各种形态。由于各种形态重复出现,所以它们 有预测价值。

有时,市场显得对各种外部条件和事件做出了反应,但在另 一些时候它会对大多数人认为的因果条件无动于衷。其原因是市 场有其自身的规律。它不受人们在日常生活经验中习以为常的外 部因果关系驱动。价格轨迹不是消息的产物。市场也不像某些人 说的那样,是台循环性的机器。它的运动反映了各种形态的重复 出现,这种重复出现与假定的因果关系和周期性无关。

市场的演化在波浪中展开。波浪是有向运动的模式。更确切地说,一个波浪是任何一种自然产生的模式,正如本章接下来描 述的那样。

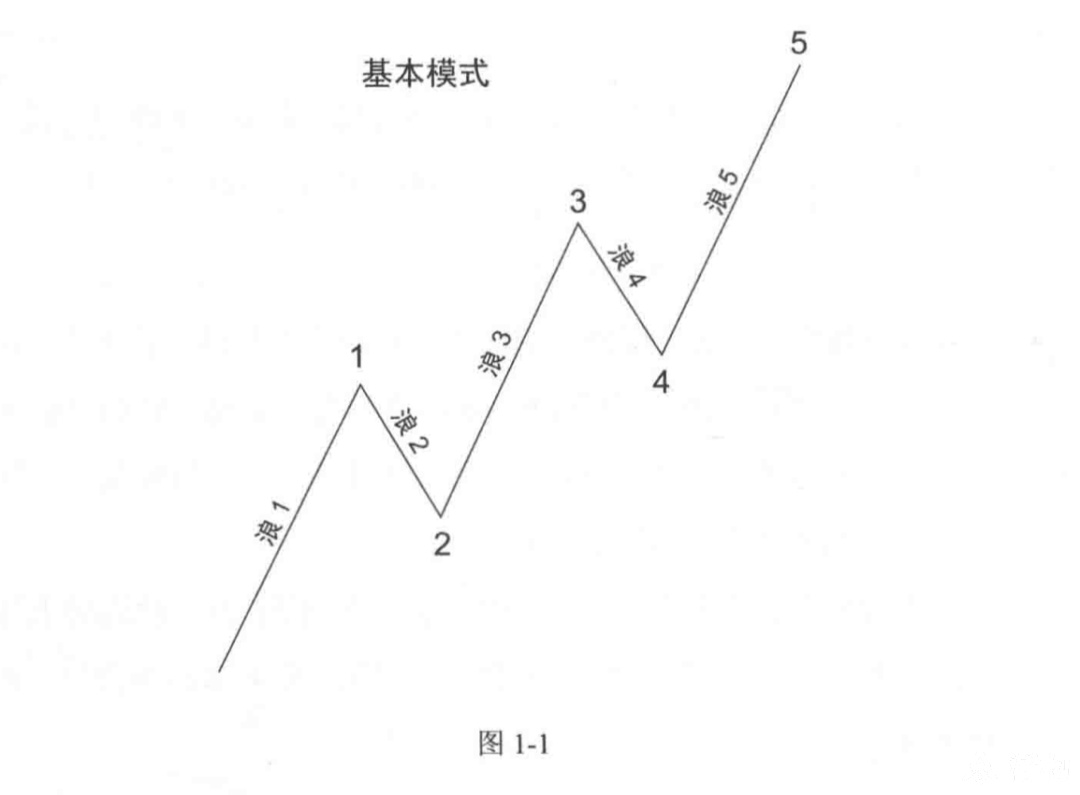

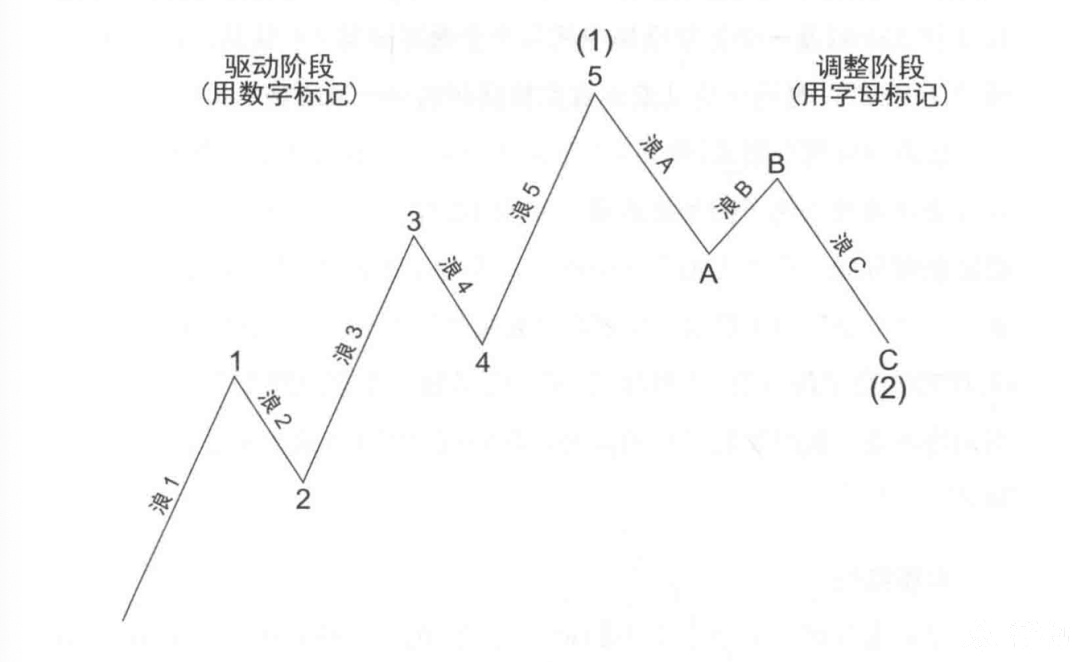

1.五浪模式

在各种市场里,价格演变最终呈现出一种特定结构的五浪形态。这些浪中的三个,分别标记为 1、3 和 5,实际产生有向运动。 它们又被两个标记为 2 和 4 的逆势休整期所分割,如图 1-1 所示。 对于将要发生的整个有向运动,这两个休整期显然必不可少。

艾略特曾指出五浪形态的三个一贯之处。它们是:浪 2 的运动永远不会超过浪 1 的起点;浪 3 永远不是最短的一浪;浪 4 永

远不会进入浪 1 的价格区域。

图 1-1

024是在逐渐抬高,二浪终点不过一浪起点,四浪终点不过二浪终点。

其中三浪增幅不是最短。

四浪和一浪不重叠

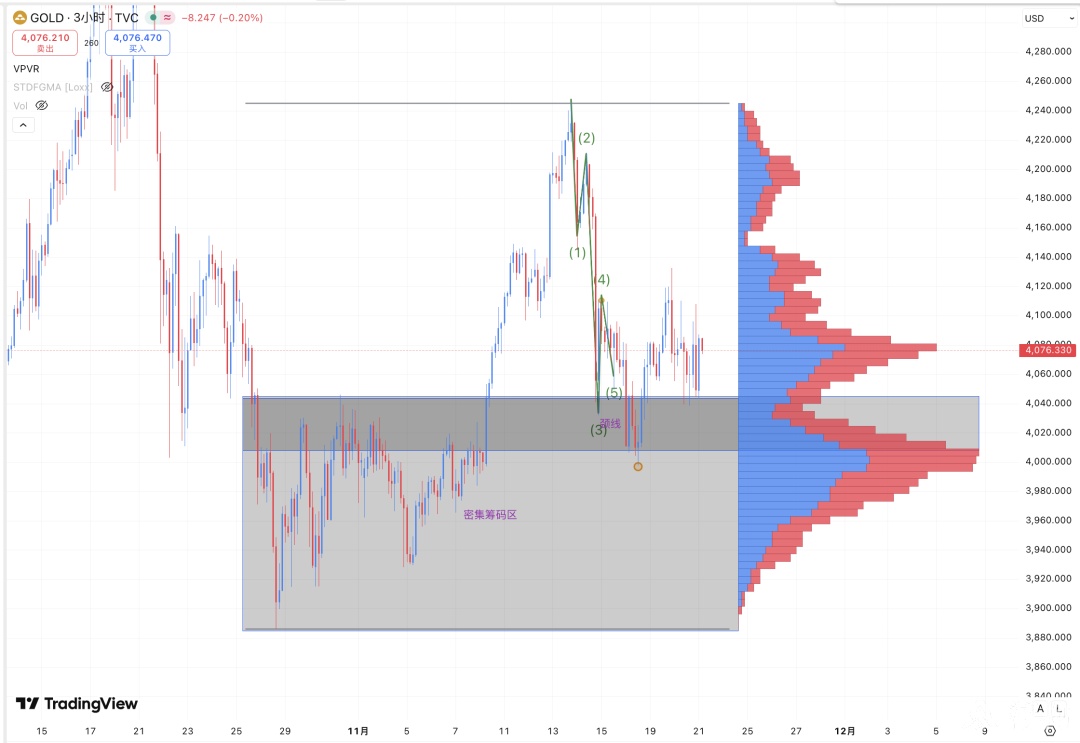

小级别中,当价格选择上破大的密集筹码区,遇到强的阻力的时候,艾略特的规则就失效了。

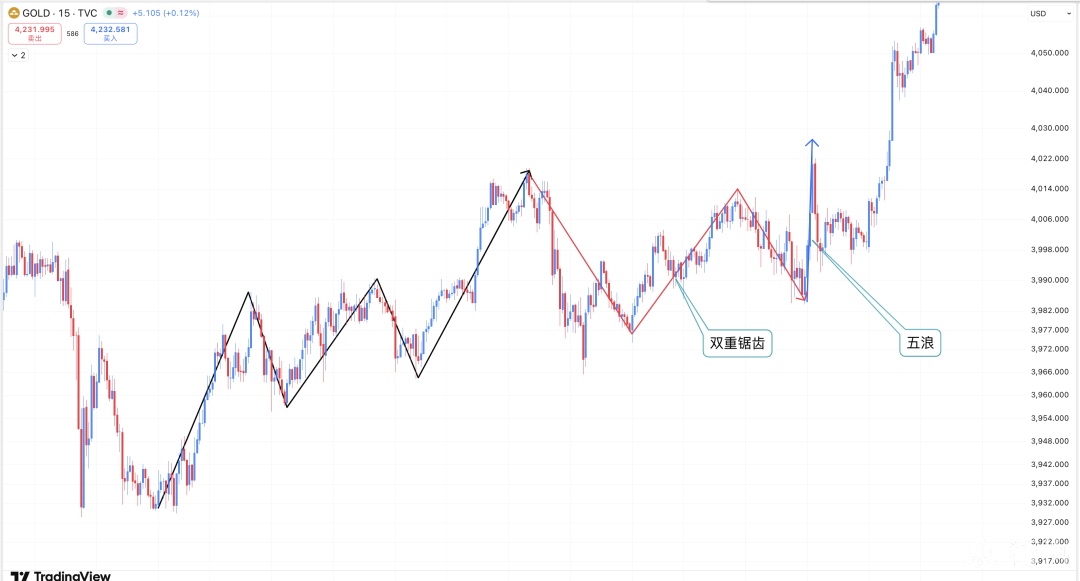

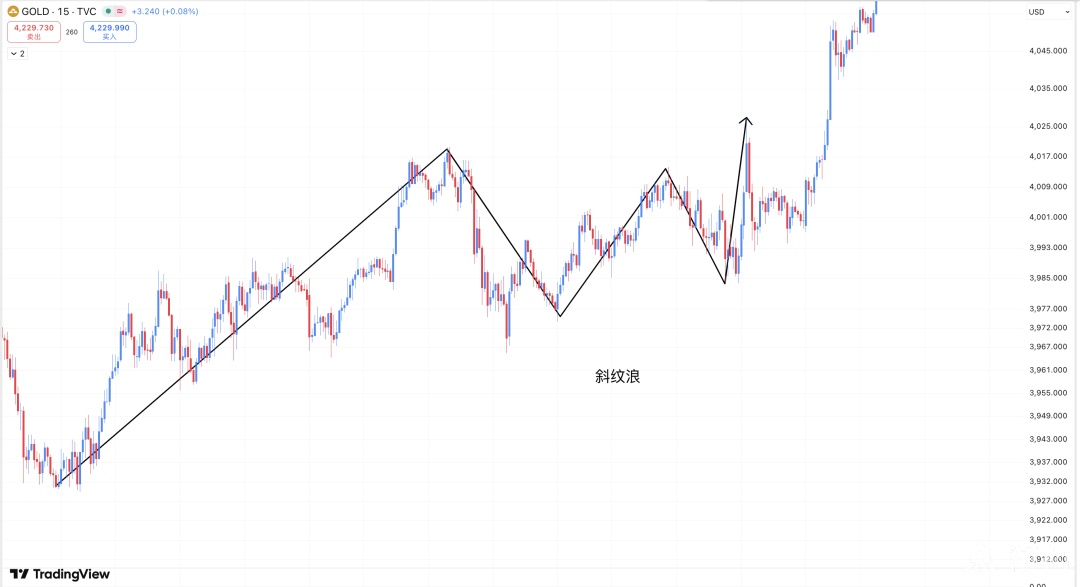

上破尝试的形态即可画成变形的推动浪,也可以画成斜纹浪。算是一种混合形态了。如果严格遵守三浪不能是最短的驱动浪规则的话,那正确形态应该是斜纹浪,可后续三浪四浪却显示,一浪走五浪推动浪更正确,但一浪中的三浪却是最短的,这违背了艾略特设定的规则。

艾略特并未确切说仅有一种高于一切的形态,即“五浪”模 式,但这是不可否认的事实。在任何时候,市场都能被研判为处于最大浪级(Degree)趋势中的基本五浪模式中的某个位置。由于五浪模式是市场演化中的高于一切的形态,因此其他所有模式都被纳入其中。

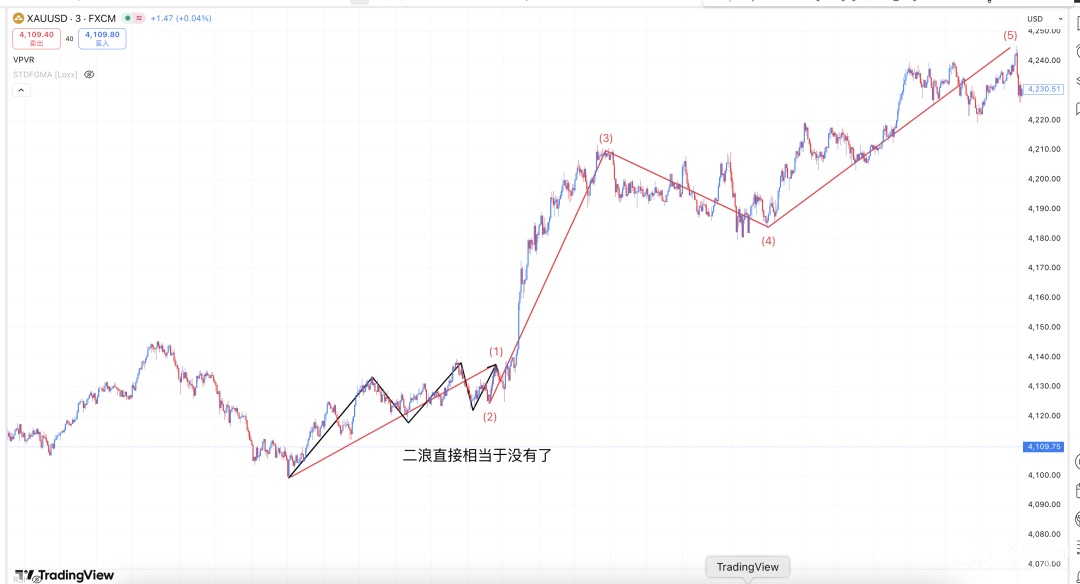

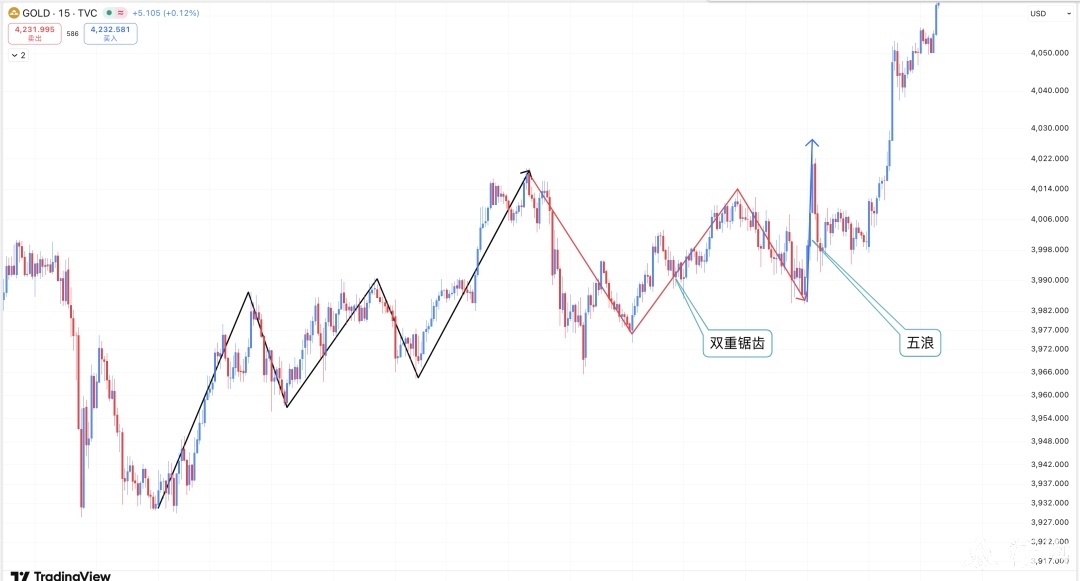

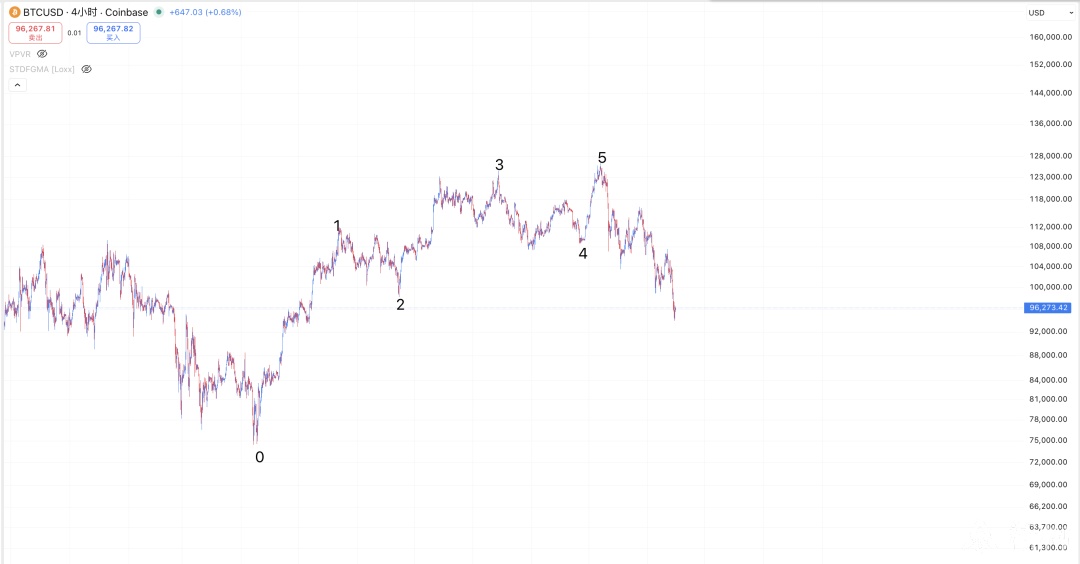

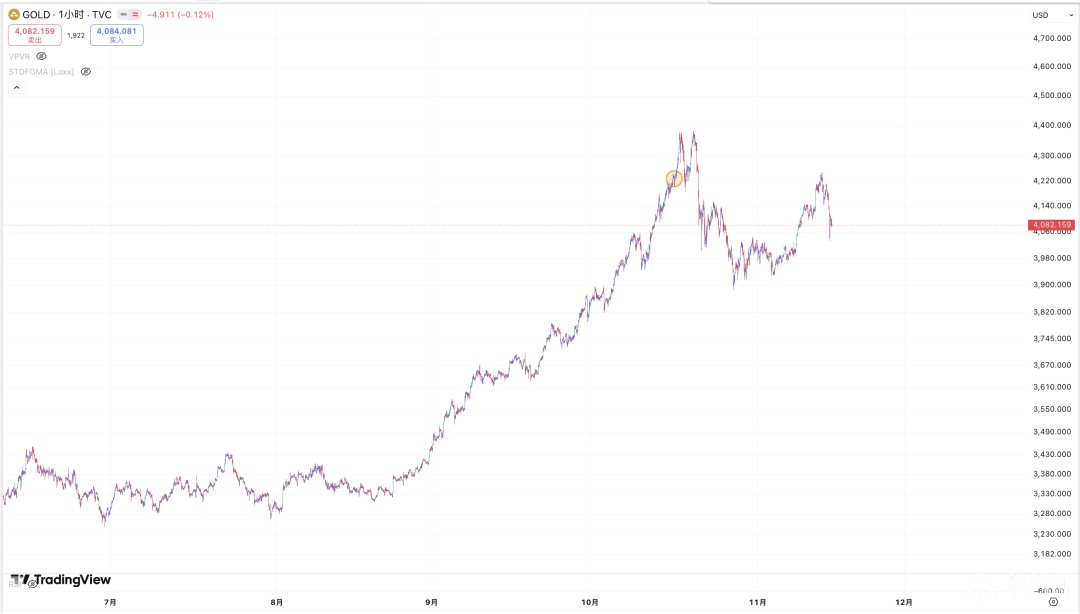

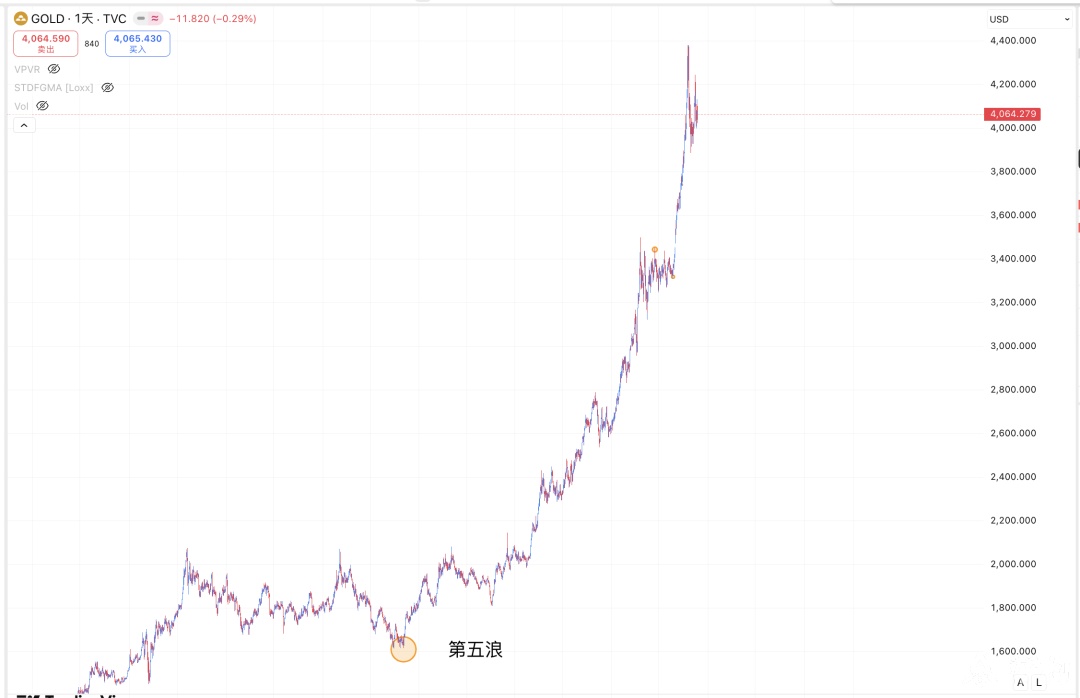

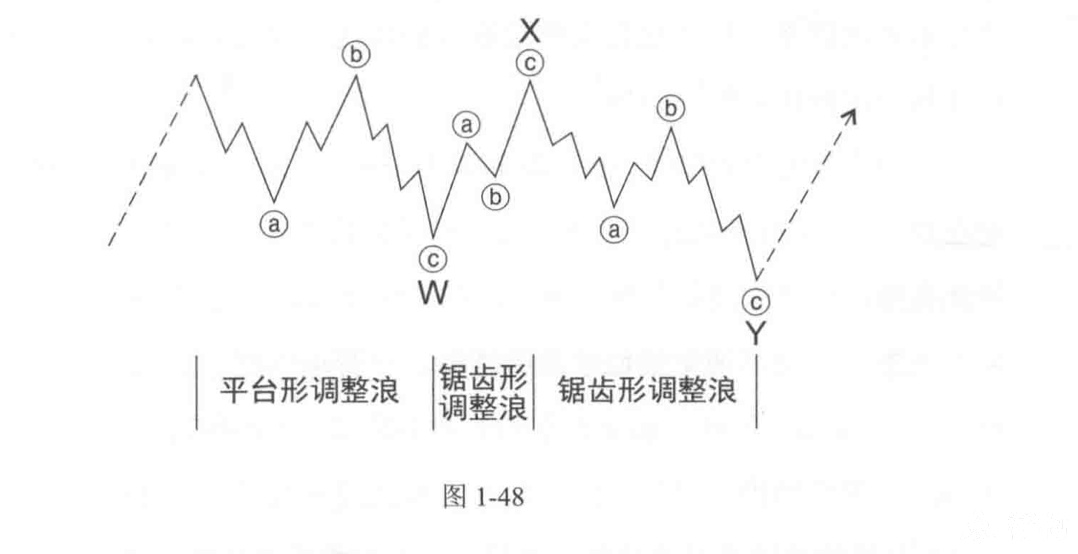

大三浪可能的五浪结构,目前可能处于三浪4的回调中。

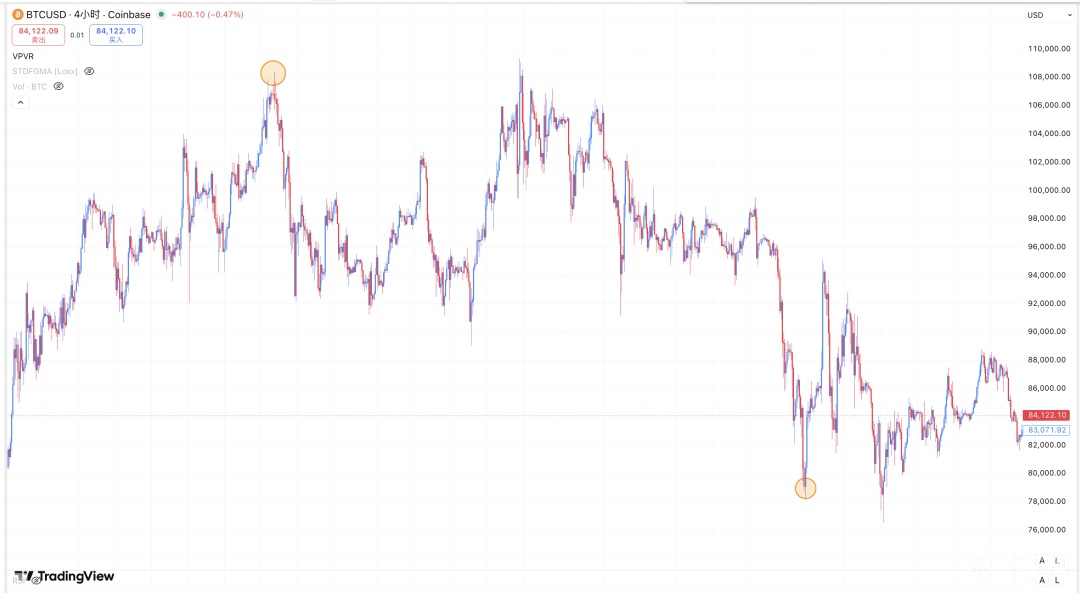

比特币即可能五浪见顶,也可能处于三浪4位置。

把品种放到最大级别总能看当前价格处于五浪中的可能位置。五浪是高于一切的形态。

2.波浪形成方式

有两种波浪形成方式:驱动的(Motive)和调整的(Corrective)。 驱动浪有一个五浪结构,而调整浪有一个三浪结构或其变体。图 1-1 中的五浪模式以及其各个同向分量(Component),也就是浪 1、3 和 5,都采用驱动方式。它们的结构之所以被称为“驱动的”,是因为它们有力地驱使着市场。所有逆势的休整期,包括图 1-1 中的 浪 2 和 4,均采用调整方式。它们的结构之所以被称为“调整的”, 是因为每一浪都显得是对前一个驱动浪的回应,但仅对前一个驱 动浪取得的进展做出部分回撤,或称“调整”。因此,无论在角色 上还是在结构上,这两种波浪形成方式都大相径庭,对此本章将 详细论述。

上涨过程中,其中一浪三浪五浪是驱动浪,二浪四浪分别是对前一浪的回撤,是调整浪。

下跌过程中,A浪和C浪是驱动浪, B浪是调整浪

3.完整的循环

总之,一个包含八浪的完整循环由两个截然不同的阶段组成: 五浪驱动阶段(也称作“五浪”),其子浪(Subwave)用数字标记; 以及三浪调整阶段(也称作“三浪”),其子浪用字母标记。就像 图 1-1 中浪 2 调整了浪 1 那样,图 1-2 中的波浪序列 A、B、C 调 整了波浪序列 1、2、3、4、5。

图 1-2

分两个阶段12345为驱动阶段,ABC为调整阶段。

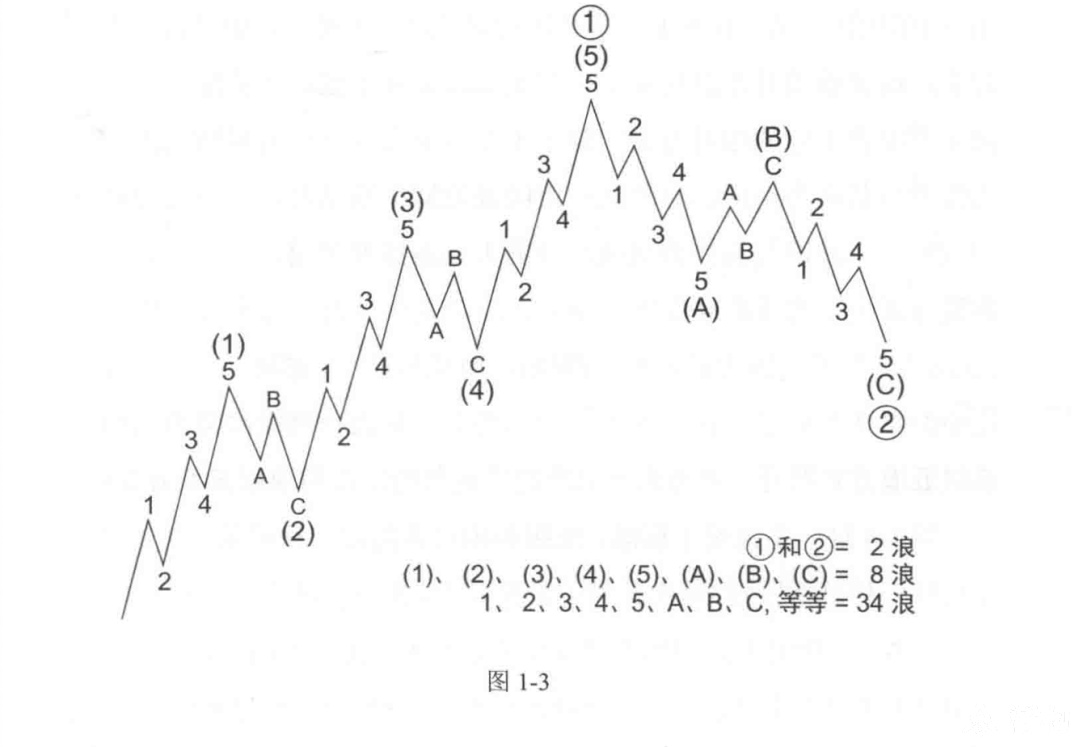

4.复合结构

当图 1-2 所示的最初八浪循环结束的时候,一个相似的循环 会接着发生,也就是说,接着发生另一个五浪运动。这种完整的 演化产生了一个五浪模式,它比组成它的各浪大一浪级(也就是 相对规模)。如图 1-3 所示,其结果是到达标记着(5)的顶点。然后, 这个浪级更大的五浪模式又被相同浪级的三浪模式所调整,这就 完成了一个大一浪级的完整循环,如图 1-3 所示。

图 1-3

正如图 1-3 说明的那样,一个驱动浪中的每个同向分量(也 就是,浪 1、3 和 5),以及一个完整循环中的每个全循环分量(也 就是,浪 1+浪 2,或浪 3+浪 4),是这个驱动浪或者完整循环的小 一浪级版本。

必须理解这个要点:图 1-3 中的浪不仅比图 1-2 中的浪大-浪 级,而且更详细地表明了图 1-2 中的浪本身。在图 1-2 中,每个子 浪 1、3 和 5 均是必定能细分成一个“五浪”的驱动浪,而每个子 浪 2、4 均是必定能细分成一个“三浪”的调整浪。如果在“显微 镜”下剖析,那么图 1-3 中的浪(1)和浪(2)会呈现与浪①和浪②相 同的形态。无论浪级是大是小,波浪的形态始终不变。根据我们 提及的不同浪级,我们可用图 1-3 来表示 2 浪、8 浪或 34 浪。

一个八浪循环走完了就会接着走下一个,当前趋势是周线级别。当它再走八个浪,就能变成月线级别的大三浪了。

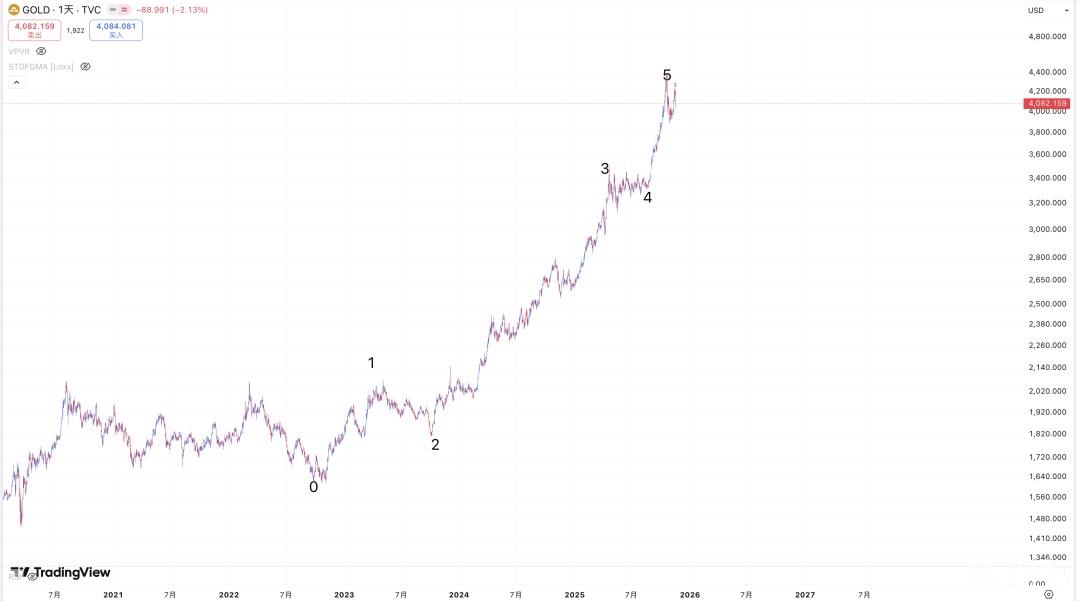

当前最新的大级别五浪是日线级别以上的。

日线级别的五浪

其中一浪是4小时级别以上

一浪1是2小时级别

5.本质结构

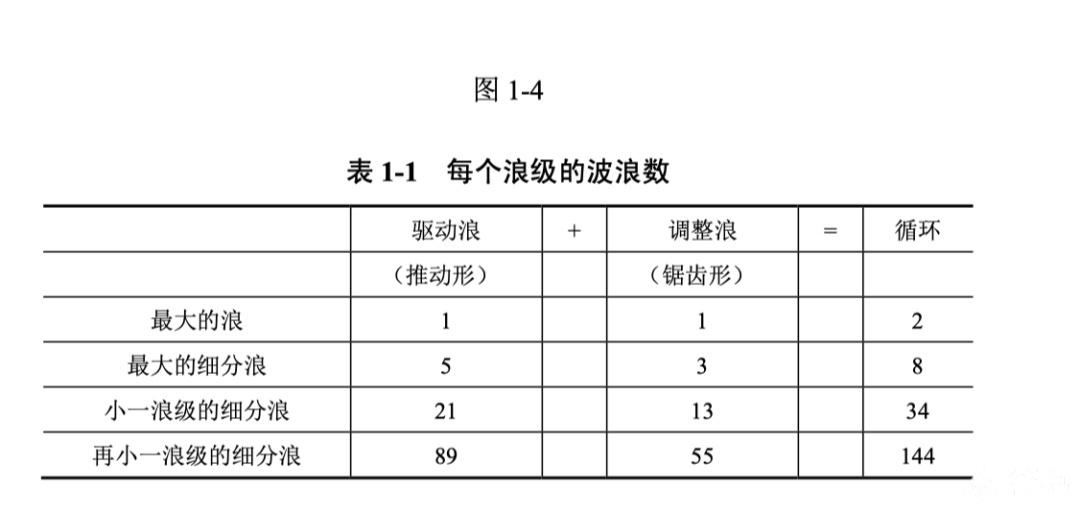

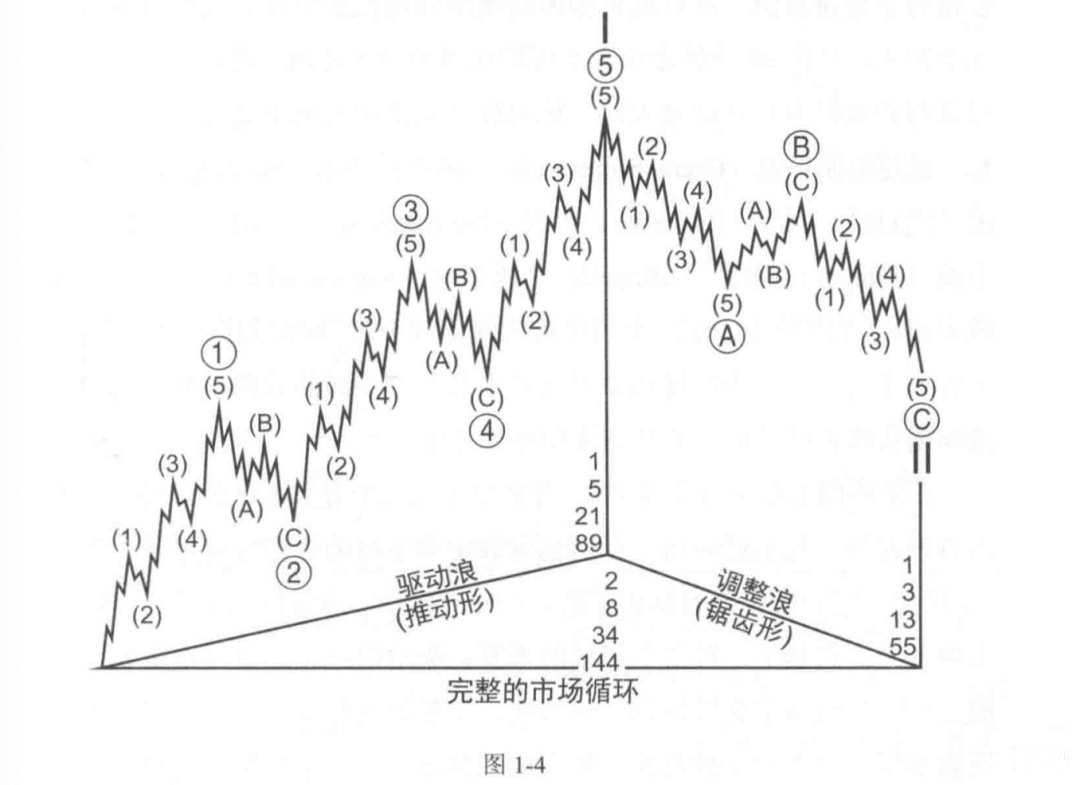

现在来观察,在图 1-3 中标记为浪②的调整模式中,向下的浪(A)和浪(C)每个都由 1、2、3、4 和 5 这五个浪组成。相似地, 向上的浪(B)由 A、B 和 C 这三个浪组成。这种结构揭示出一个要点:驱动浪并不总是向上,而调整浪并不总是向下。波浪的状态并不取决于它的绝对方向,而主要取决于它的相对方向。除了本章后面会谈到的五种特定的例外,当波浪与其组成的大一浪级波 浪同向运动时,划分为驱动方式(五浪);当波浪与其组成的大一 浪级波浪反向运动时,划分为调整方式(三浪或某种变体)。浪(A) 和(C)是驱动浪,与浪②同向运动。浪(B)是调整浪,因为它调整了 浪(A),而且与浪②逆向运动。总之,波浪理论中的本质倾向是, 在任何浪级的趋势中,与大一浪级趋势同向的作用浪以五浪方式展 开,而与大一浪级趋势逆向的反作用浪以三浪方式展开。

图 1-4 进一步说明了形态、浪级和相对方向这三种现象。这 幅图反映了这样一种总体原则,即在任何市场循环中,各个波浪 均可按表 1-1 细分。

与图 1-2 和图 1-3 一样,图 1-4 中的这个大一浪级的循环自动 成为更大一浪级波浪的两个子浪。只要这种演化不停,构建更大 一浪级波浪的过程就不止。细分成小一浪级波浪的相反过程显然 也无止境。因此,到目前为止我们可以确定的是,所有的波浪不仅含有分量波浪,而且本身也是分量波浪。

6.为何是 5-3

艾略特本人从未思索过,为何市场的基本形态是五浪前进和 三浪后退。他只是注意到这就是所发生的事实。本质形态非得是 五浪和三浪吗?考虑一下你就会认识到,这是在线性运动中实现 振荡(Fluctuation)与前进的最低要求,因此也是最有效率的方式。 一浪不允许有振荡。创造振荡的最少子浪是三浪。两个方向上的 (不限制规模的)三浪都不允许有前进。纵使有后退期,要向一个 方向前进,那个方向中的运动就必须至少是五浪,这比介于中间 的三浪涵盖更广。尽管可能有比这更多的波浪,但是分段前进的 最有效形式是 5-3,自然界往往采用效率最高的途径。

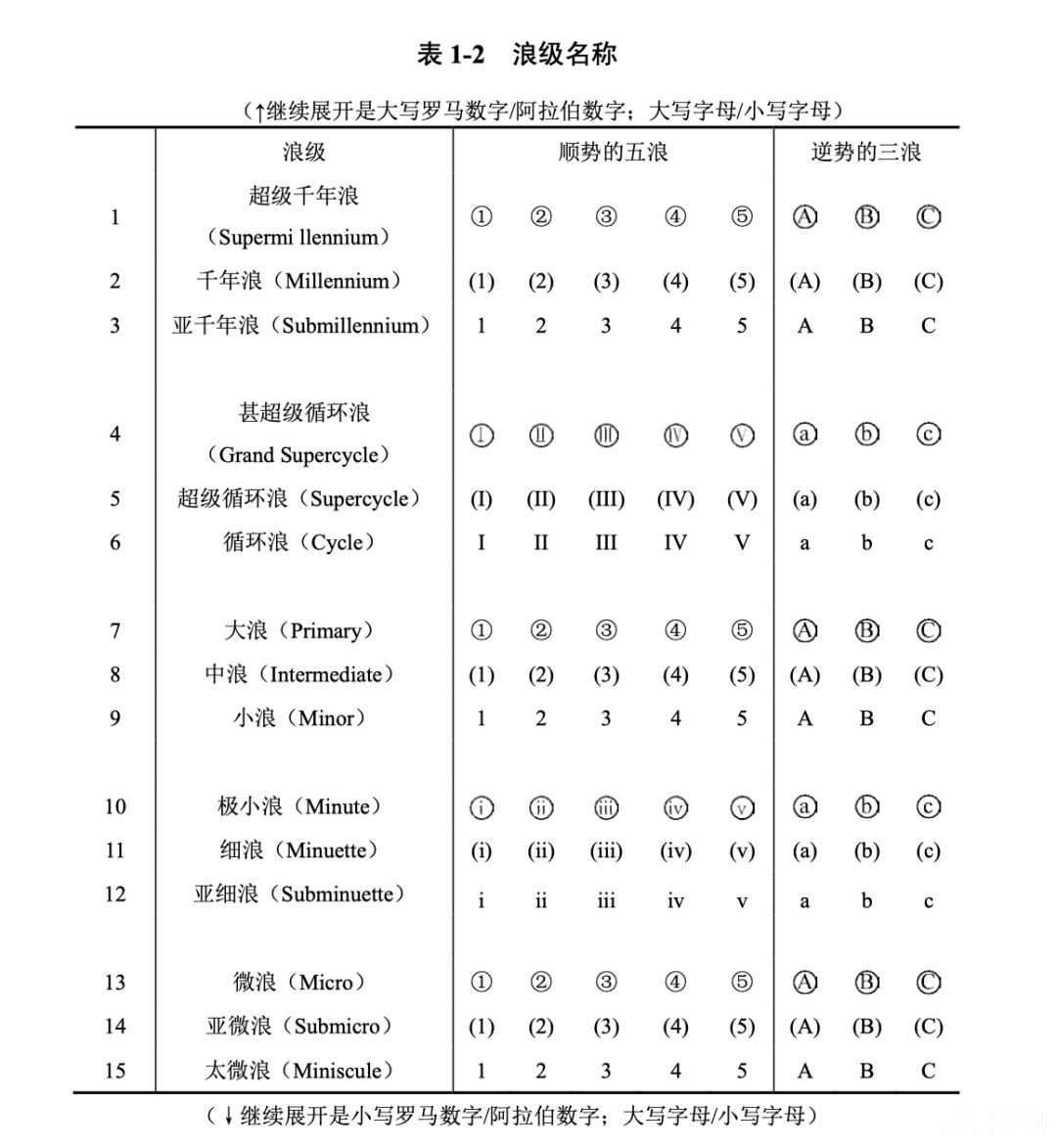

7.浪级:符号与名称

所有的波浪都可按相对规模或称浪级来分类。一个波浪的浪 级取决于它相对于分量波浪、毗邻波浪和所含波浪的规模和位置。 艾略特命名了九个浪级,从在 60 分钟走势图上可辨认出的最小波浪,直到他认为当时可获得的数据中存在的最大浪。由大到小, 他 为 这 些 浪 级 选 定 了 以 下 的 名 称 : 甚 超 级 循 环 浪 ( Grand Supercycle)、 超级循环浪(Supercycle)、 循环浪(Cycle)、大浪 (Primary)、中浪(Intermediate)、小浪(Minor)、极小浪(Minute)、 细浪(Minuette)、亚细浪(Subminuette)。循环浪细分成大浪,大 浪细分成中浪,中浪再依次细分成小浪,以此类推(见表 1-2)。 尽管出于习惯,这种特殊的命名法并不是辨别浪级的关键,但今 天的波浪理论实践者已经适应了艾略特发明的名称。

在走势图上标记各个波浪时,有必要采用某个方案来区分市 场演化中的各种浪级。我们已经将一系列包含数字和字母的标识 标准化了,如表 1-2 所示,它们有先前的标识所缺乏的几个优点。 浪级标识在两个方向上无限展开。它基于一种易于记忆的重复。

驱动浪用三套罗马数字和随后的三套阿拉伯数字交替标记。相似 地,调整浪的标识在三套大写字母和三套小写字母之间交替更换。 罗马数字总是与小写字母相配,而阿拉伯数字总是与大写字母相 配。最后,罗马数字在小浪级以下是小写,而在大浪级以上是大 写,这样一来,对走势图迅速一瞥就能在它的时间刻度上看出某 种全景(本书中的几幅走势图偏离了这个标准,因为它们是在采 用该标准之前制作的)。 1

我们还可以用浪级数来称呼波浪。循环浪级波浪是浪级六波 浪。从石器时代(Stone Age)算起,演化中最大的浪级是浪级零 [纪元级(Epochal Degree)],因此这些数字应该可以用于所有的 浪级分析。对于科研工作而言,浪级标识的最理想形式或许是 11 、 12 、 13 、 14 、 1 5 等,也就是用下标来表示浪级,但在走势图上阅读大 量这样的符号非常困难,而前述的浪级标识标准更易于识别。

重要的是得理解,这些名称和标识指的是可明确区分的浪级。 通过使用某种命名方法,分析人员就可以精确地确定一个波浪在 股市整体演化中的位置,这很像用经度和纬度来确定地理位置。 说“道琼斯工业股平均指数处于当前甚超级循环浪中的超级循环 浪(V)中的循环浪 I 中的大浪⑤中的中浪(3)中的小浪 1 中的极小浪中”,就可以确定市场历史演化中的一个具体位置。

所有的波浪都有一个特定的浪级。然而,要精确辨别一个正 在行进中的波浪—尤其是处于一轮新浪起始位置的子浪—的 浪级是不太可能的。浪级不是基于特定的价格或特定的时间长度, 而是基于形态,形态是价格与时间共同作用的结果。幸运的是,

确切的浪级通常与成功的市场预测无关,因为相对浪级才最关键。 知道一轮大涨势即将来临,比知道它的确切名称更重要。以后的 市场活动总能使浪级清晰明了。

8.波浪的功能

每一浪都起到这两个功能之一:作用(Action)或反作用 (Reaction)。确切地说,一个波浪既可推进,又可阻碍大一浪级的 波浪。波浪的功能取决于其相对方向。一个作用浪或称顺势浪是 任何与其组成的大一浪级波浪同向运动的波浪;一个反作用浪或称 逆势浪是所有与其组成的大一浪级波浪反向运动的波浪。作用浪用 奇数和字母标记(例如,图 1-2 中的浪 1、3、5、A 和 C)。反作用 浪用偶数和字母标记(例如,图 1-2 中的浪 2、4 和 B)。

所有的反作用浪都以调整浪方式演化。如果所有的作用浪都 以驱动浪的方式演化,那就不需要用其他不同的名称了。事实上, 大多数作用浪的确细分成五浪。但是,正如本书后续部分揭示的 那样,少数作用浪以调整浪方式演化,也就是它们细分成三浪或 三浪的变体。要分清楚作用浪功能与驱动浪方式之间的差别,就 必须掌握波浪形态结构的详尽知识,图 1-1 至图 1-4 所示的基本波浪模型没有这种差别。彻底理解本章后面详细论述的各种波浪形 态,就可以弄清楚我们为何要把这些名称引入到艾略特波浪理论 的词汇表里。

如果上述波浪基本结构就是对市场行为的完整刻画,那么波 浪理论就太容易应用了。然而,幸或不幸,真实世界没这么简单。 市场或人类经历有循环性,这种观念意味着精确的重复,尽管如此,波浪的概念允许有无穷的变化,实际上这些变化的证据非常 多。本章的其余部分讨论市场实际是如何表现的。这也是艾略特 曾着手描述的,而且他做得很成功。

波浪的基本形态有几种特定的变化,艾略特对此做了认真仔细 的说明和图解。他还注意到一个重要的事实,即每种模式都有可以 辨别的必要条件和趋向。通过这些观察,他能够为正确的波浪识别 建立起大量的规则与准则。彻底理解这些细节,对于理解市场的可 能走势,以及同等重要的不可能走势来说,必不可少。

第二章和第四章介绍了正确波浪研判的若干准则。如果你不 想成为市场分析人员,或是担心在技术细节中越陷越深,那就阅 读下面的段落,然后直接跳到第三章。熟读下面的波浪理论概要, 应该会确保你至少认得后面几章中提到的,作为波浪理论必要成 分的概念和名称。

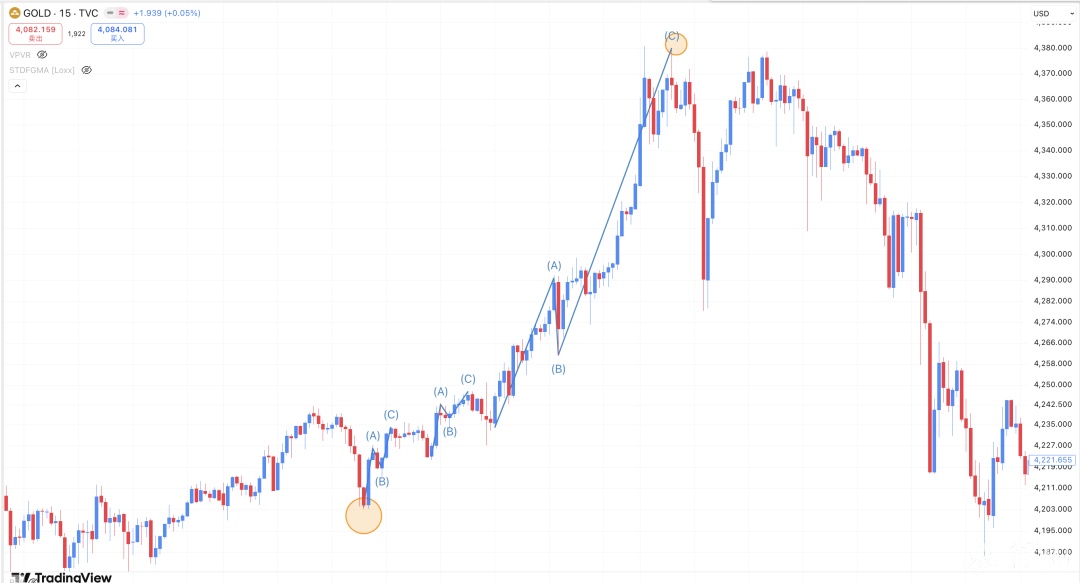

驱动浪分推动浪和斜纹浪,都是与主趋势方向相同的浪,但还有另一种与主趋势方向相同的浪,形态却与调整模式ABC相同。

10.额外的技术层面之概要

从此处至第二章详细讨论的波浪理论的各种技术层面概括如 下:大多数驱动浪以推动浪(Impulse Wave)的形态出现,即图 1-1 至图 1-4 显示的那些五浪模式,其子浪 4 不与子浪 1 重叠,且子浪 3 不是最短的子浪。

推动浪通常限制在一对平行线内界。

推动浪中的一个驱动浪,即浪 1、3 或 5 通常会延长,也就是远长于 其他两个浪。

驱动浪有一种少见的变体,称作斜纹浪(Diagonal), 它是一种楔形模式,出现在大一级波浪的起始位置(浪 1 或浪 A) 或结束位置(浪 5 和浪 C)。

调整浪有许多种变体。其中最主要的 变体称作锯齿形调整浪(即图 1-2、图 1-3 和图 1-4 显示的那种)、 平台形调整浪和三角形调整浪(它的标识包含 D 和 E)。这三种简单调整模式可以串在一起,形成更复杂的调整浪(其分量标记为 W、X、Y 和 Z)。

在推动浪中,浪 2 和浪 4 的形态几乎总是交替, 此处的一个调整浪通常属于锯齿形家族,而另一个则不是。

每一 个波浪都展现出特有的成交量行为,以及就伴随的动量和投资者情绪而言的“个性”。 一般读者现在可跳到第三章。对于那些想要学习细节的读者, 我们将把注意力转移到波浪形态的具体细节上。

驱动浪

1.驱动浪

驱动浪细分成五浪,而且总是与大一浪级的趋势同向运动。 它们简洁明了,相对容易识别和研判。

在驱动浪中,浪 2 总是回撤不了浪 1 的 100%,而且浪 4 总是 回撤不了浪 3 的 100%。此外,浪 3 总会行进超过浪 1 的终点。驱 动浪的目标是前进,而这些驱动浪形成规则确保了前进的发生。

艾略特进一步发现,就价格而言,在驱动浪的三个作用浪(浪 1、3 和 5)中,浪 3 常常是最长的,且永远不是最短的一浪。只 要浪 3 经历了比浪 1 或浪 5 更大百分比的运动,就满足这条规则。 这条规则在算术刻度上也几乎总是成立。有两种类型的驱动浪: 推动浪和斜纹浪。

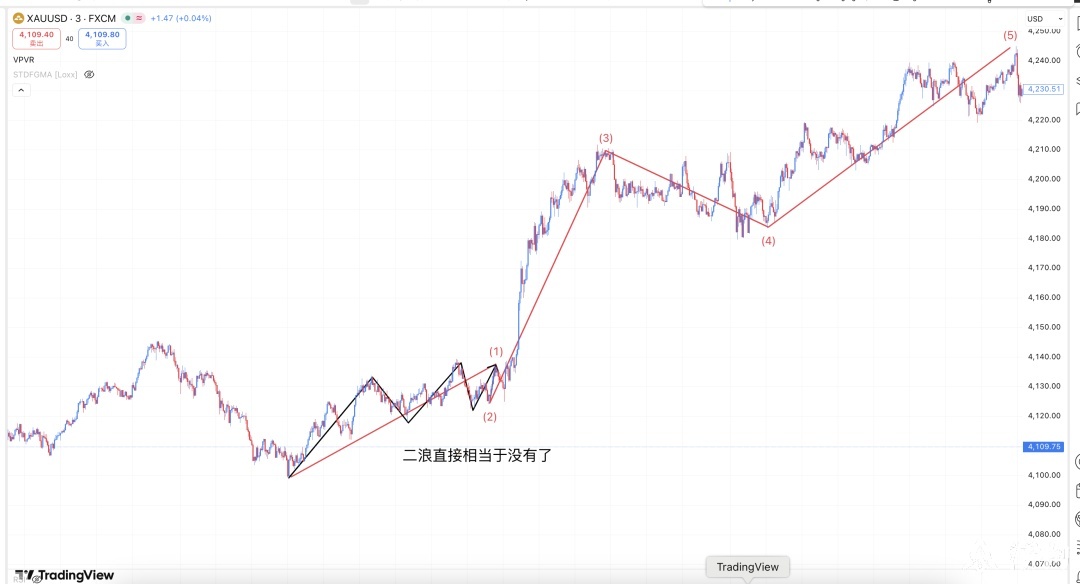

五浪推动,三浪延长有明显子浪,一五浪对等。四浪回调少,与二浪交替,走联合横向调整。

下图是斜纹浪,驱动浪的一种,2浪不会完全回撤1浪的长度,4浪也不会完全撤回3浪的长度。

三浪通常延长,在对数上的长度不是最短的。

推动浪

2.推动浪

最常见的驱动浪是推动浪,如图 1-1 所示。在一个推动浪中, 浪 4 不会进入浪 1 的价格区域(即“重叠”)。这个规则对所有无 杠杆作用的“现货”市场都有效。期货市场有着极高的杠杆,可以引发在现货市场中不会出现的短期极端价格。即便如此,重叠 现象通常仅出现在日线的价格波动中,以及交易日内的分时价格波 动中,尽管这样,重叠现象也很罕见。此外,一个推动浪中的作用 子浪(浪 1、浪 3 和浪 5)本身也是驱动浪,而且子浪 3 总是推动 浪。图 1-2、图 1-3 和图 1-4 全都表明了浪 1、浪 3、浪 5、浪 A 和 浪 C 位置上的推动浪。

推动浪的一个显著特征是四浪不会和一浪重叠,如果重叠那可能是斜纹浪。

和斜纹浪的共同特征是,浪二不过浪一起点,四浪不过浪二终点。连线024和13大概能形成上升通道,整体都是上升趋势。以及三浪不能最短。

在期货合约市场中,特别是大级别浪末尾或者开始的行情,推动浪四浪有概率会与一浪发生重叠。大部分时候都不重叠。

正如前面三张走势图详细说明的那样,正确研判推动浪仅有 几条简单的规则。称为规则是由于它支配所有它应用到的波浪。 各种波浪的典型特征,但不是必然特征称为准则(Guideline)。从 下面开始到第二章和第四章,我们将讨论推动浪构造的准则,包 括延长浪(Extension)、缩短(Truncation)、交替(Alternation)、 等同(Equality)、通道(Channeling)、个性(Personality)和比率 关系(Ratio Relationship)。规则不容漠视。在多年对无数波浪模 式的研判中,本书作者发现在亚细浪级以上仅出现过一两次,此 时所有其他规则与准则合起来表明某条规则被打破了。频繁打破 本节详述的各项规则的分析人员,是在进行某种形式的分析,但 它与波浪理论所指导的完全不同。这些规则在正确数浪中有着重 要的实践作用,对此我们将在讨论延长浪时做进一步研究。

延长浪

3.延长浪

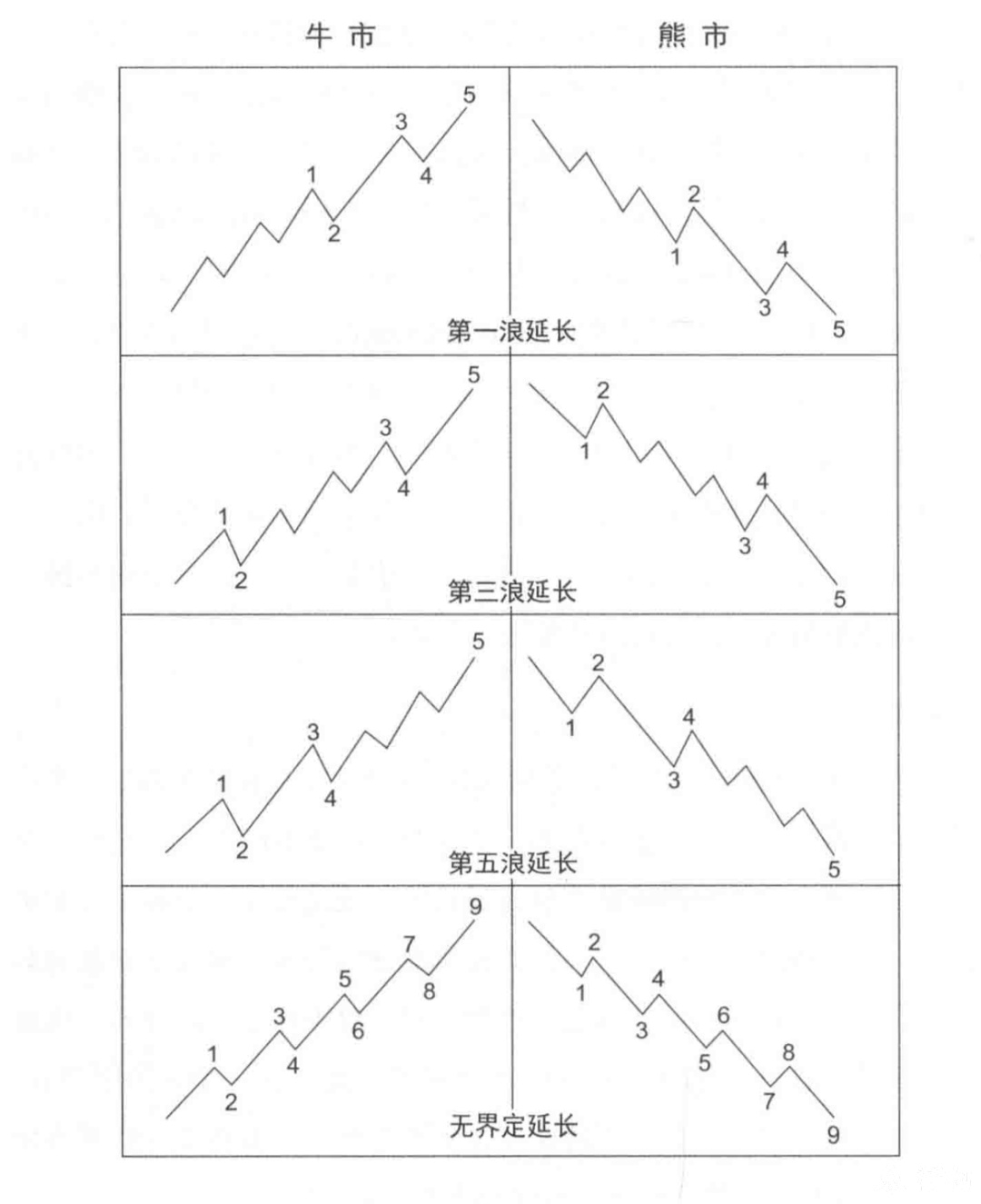

大多数推动浪包含艾略特所称的延长浪。延长浪是被扩大的 细分浪拉长了的推动浪。在绝大多数推动浪的三个作用子浪中有 一个且只有一个是延长浪。其余的推动浪或是不包含延长浪,或 是其子浪三和子浪五都是延长浪。在许多时候,一个延长浪的各 个细分浪与大一浪级推动浪的其他四浪有着几乎相同的运动幅度 和持续时间,对于这个波浪序列,就产生了规模相似的九浪,而

不是通常数出的“五浪”。在一个九浪序列中,有时很难说哪一浪 延长了。不过这没有多大关系,因为在艾略特理论体系中,九浪 计数和五浪计数有着相同的技术意义。图 1-5 中的各种延长浪将阐 明这一点。

事实上,延长浪通常只在一个作用子浪中出现,这为即将出现 的各个波浪的预期长度提供了有效的指引。比如,如果第一浪和第 三浪的长度大致相同,那么第五浪就可能持久地喷涌。相反,如果 第三浪延长了,那么第五浪就会简单地构建,因而与第一浪相似。

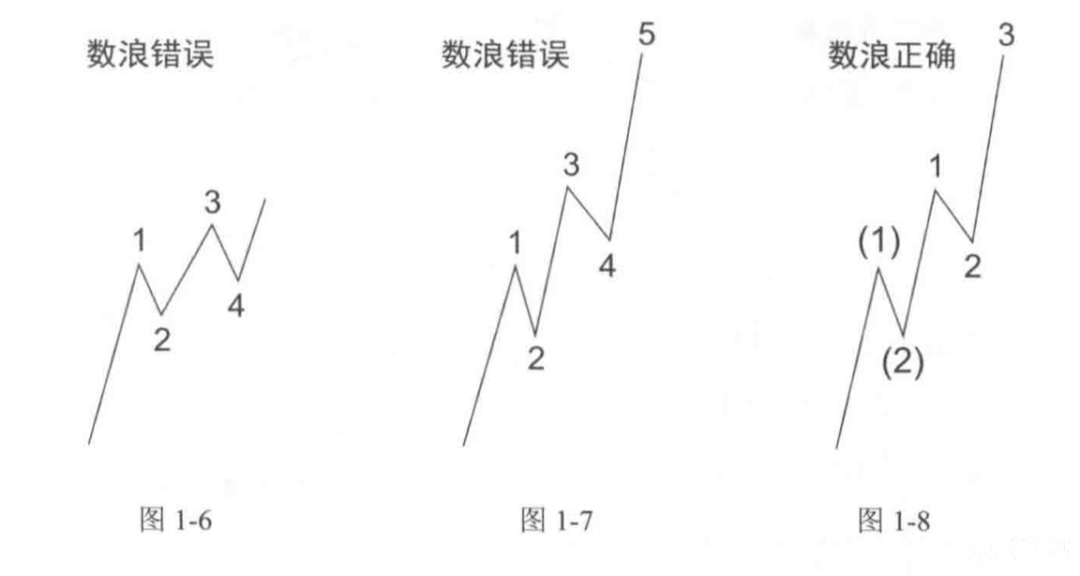

在股票市场中,最常见的延长浪是浪 3。如果与推动浪的两条 规则结合起来考虑:浪 3 永远不是最短的作用浪,以及浪 4 不会 与浪 1 重叠,那么这个事实在实际的波浪研判中就尤为重要。为 了说清楚这个问题,让我们假设两种包含了一个不合理的中间浪 的情况,如图 1-6 和图 1-7 所示。

图 1-6

图 1-7

图 1-8

在图 1-6 中,浪 4 与浪 1 的顶部重叠。在图 1-7 中,浪 3 既比 浪 1 短,又比浪 5 短。根据规则,它们哪个都不是可以接受的标 记方案。一旦浪 3 明显被证实无法接受,就应当用某种可接受的 数浪方案进行重新标记。事实上,它总是像图 1-8 显示的那样得到 标记,这意味着延长了的浪(3)在形成之中。别犹豫,要养成标记 第三浪延长的早期阶段的习惯。你将从“波浪个性”(见第二章) 的讨论中理解这么做很值得。图 1-8 可能是本书中唯一最有用的推动浪实际数浪准则。

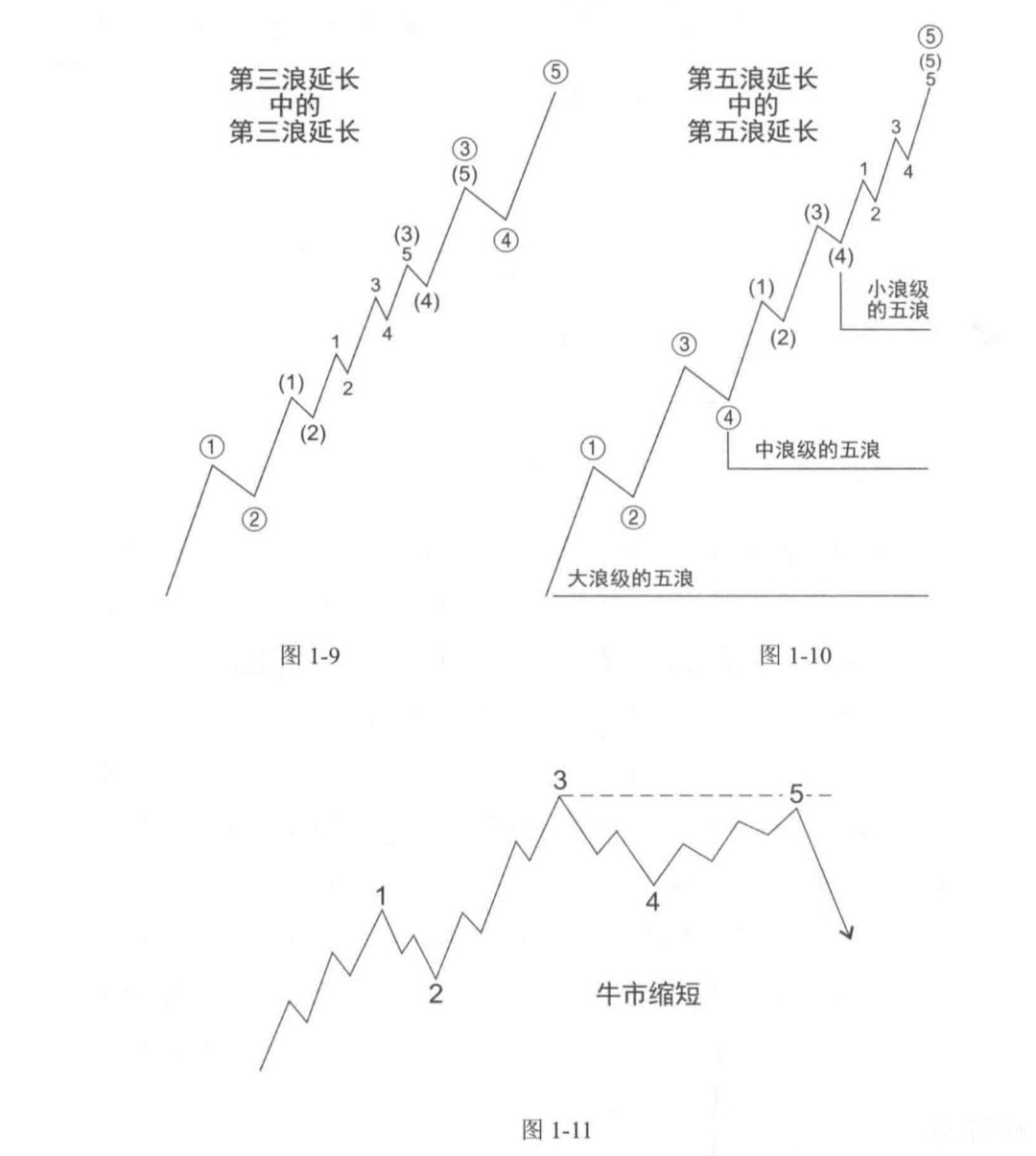

延长浪中也会出现延长浪。在股票市场中,延长了的第三浪 中的第三浪通常也是延长浪,产生如图 1-9 所示的波浪外形。图 5-5 显示了实际的例子。图 1-10 说明了第五浪延长中的第五浪延长。 在商品市场的大牛市中,延长的第五浪相当常见(见第六章)。

图 1-9

图 1-10

其中,一浪1也发生了延长。

出现延长浪的特点是形成了两个以上的疙瘩,难以数清楚浪。

一三浪几乎对等了,但是五浪没有延长。对等原则在一三对等的时候可能失败,更有效的时候是一五对等,因为三浪延长概率高。

最常见的延长部位。

当三浪延长后,五浪便不会太长而是与一浪长度相仿或成一定比率关系。

三浪经常延长,因此推测出了,四浪不与一浪交汇,三浪不能最短的规则

当确定一个浪走推动浪,且短距离密集出现级别不一调整浪的是时候,大概率是三浪正在延长中。

连续出现两个大锯齿,四浪和一浪重叠,三浪成了最短。

推动浪中三浪的高概率延长会避免以上两种情况发生。

所以其中有一个疙瘩可能是三浪延长浪的,据此推测后面的走势。

缩短

4.缩短

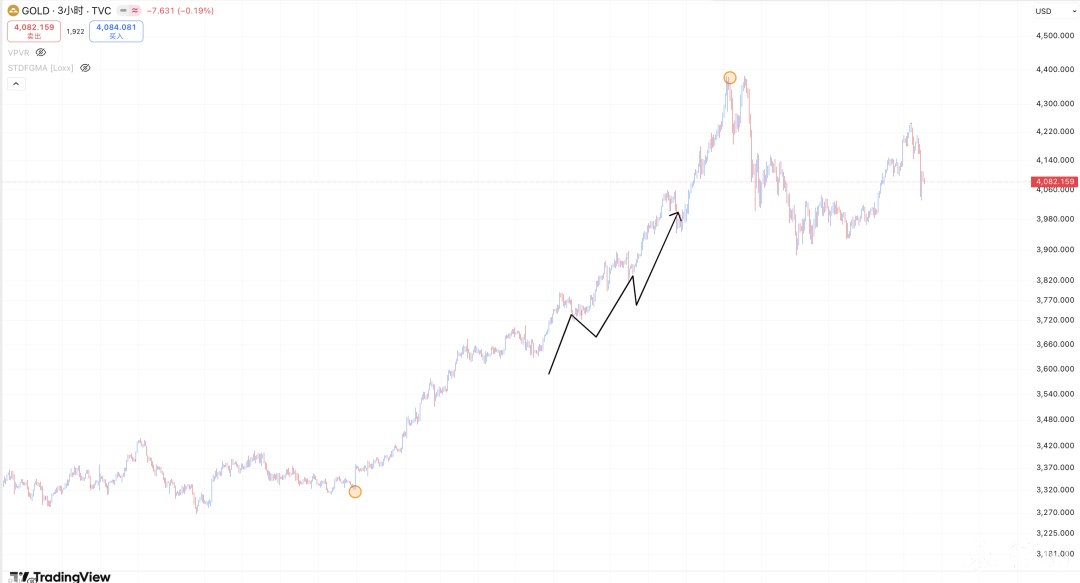

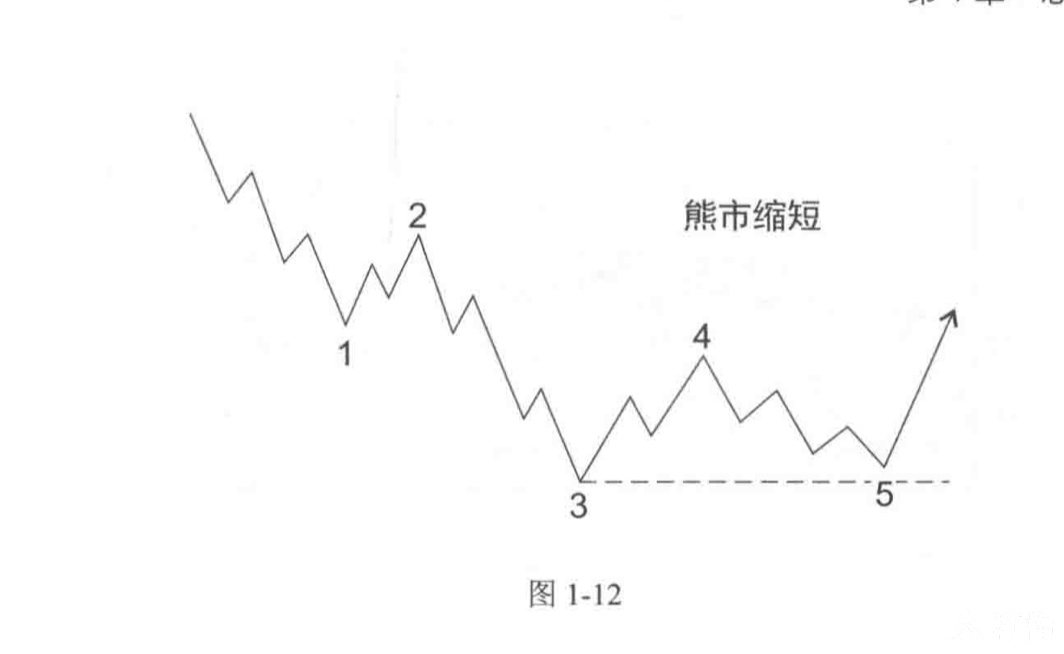

艾略特用“失败”一词来描述第五浪的运动未能超过第三浪 终点的情况。但我们喜欢更明确的名称:“缩短”,或“缩短的第 五浪”。如果观察到假设中的第五浪已经含有必需的五个子浪,那 么通常就可由此判定第五浪缩短了,如图 1-11 和图 1-12 所示。第 五浪缩短通常出现在超强的第三浪之后。

图 1-11

图 1-12

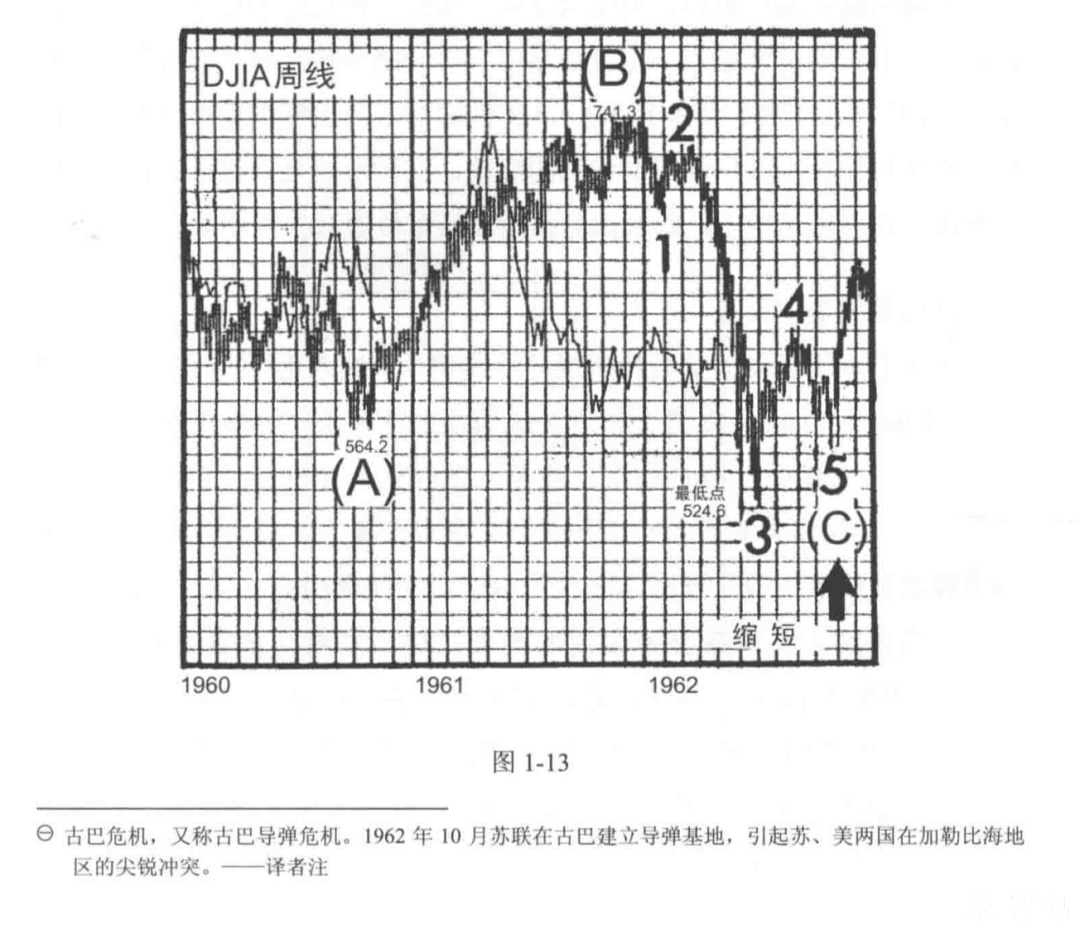

1932 年以来,美国股市出现过两例主要浪级的第五浪缩短。 第一例出现在 1962 年 10 月的古巴危机(Cuban Crisis) 1 时(见

图 1-13)。

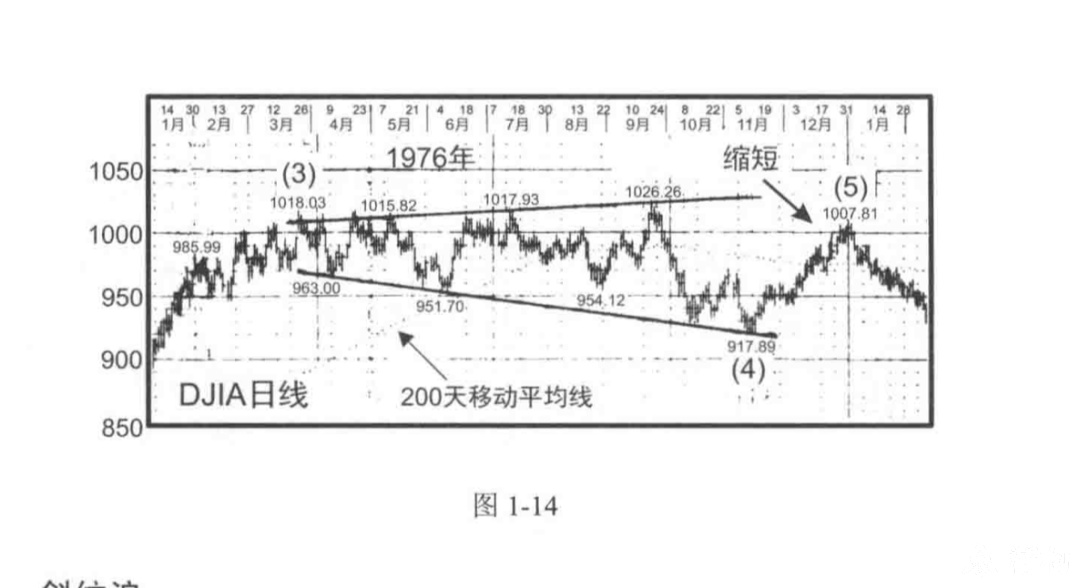

它跟随在作为浪 3 出现的大跌之后。第二例出现在 1976 年年末(见图 1-14),在 1975 年 10 月至 1976 年 3 月的爆发性浪 (3)之后出现。

缩短意味着会有一波强劲的反向运动。

五浪缩短,五浪5也缩短,双重缩短。

其中的三浪延长很强劲,作为缩短判别依据

斜纹浪

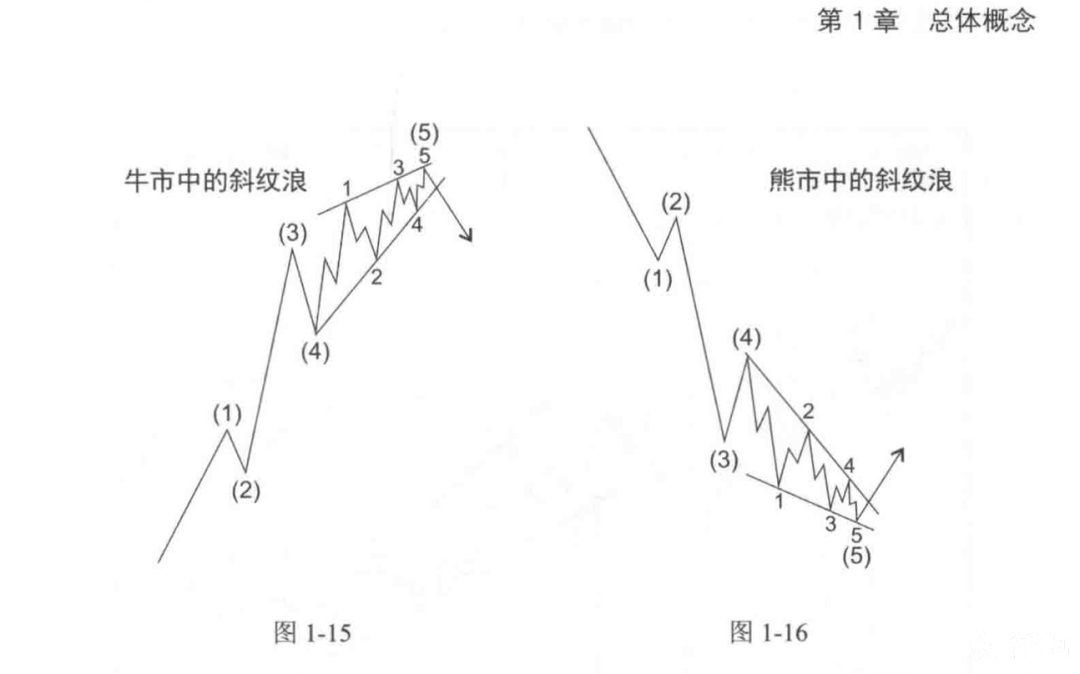

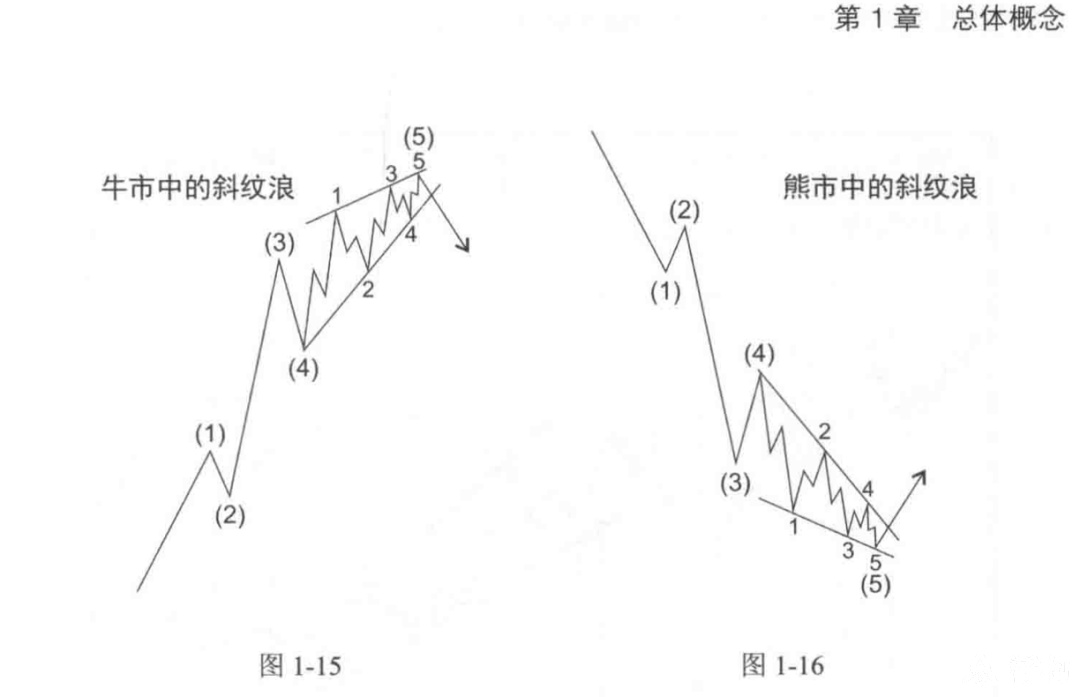

5.斜纹浪

斜纹浪是一种驱动模式,但不是推动浪,因为它有两个调整浪的特征。与推动浪一样,在斜纹浪中,反作用子浪不会完全回 撤掉前一个作用的子浪,而且第三子浪永远不是最短的一浪。然而,斜纹浪是唯一这样一种在主要趋势方向上的五浪结构:其浪

图 1-13

图 1-14

四几乎总会进入浪一的价格区域(也就是重叠),而且其子浪都是 “三浪”,这产生了总体上 3-3-3-3-3 的波浪数。在极少数情况下, 斜纹浪会在缩短中结束,尽管根据我们的经验,这种缩短只会以 微不足道的幅度出现。在波浪结构中,斜纹浪会在两个特定位置 替换推动浪。

在规则上与推动浪的共同之处有,二浪四浪不完全回撤前一浪,三浪不是最短。

独有特点是33333,二四都是锯齿,可能出现的情况:二四浪至少有一浪回撤很深,出现四浪一浪重叠。

通常只作为子子浪或者子子浪以下存在于一段行情的头尾。

这个斜纹浪处于最后一波行情的一浪5,5中的5,算是子子子浪了,斜纹浪常出现在小级别中。

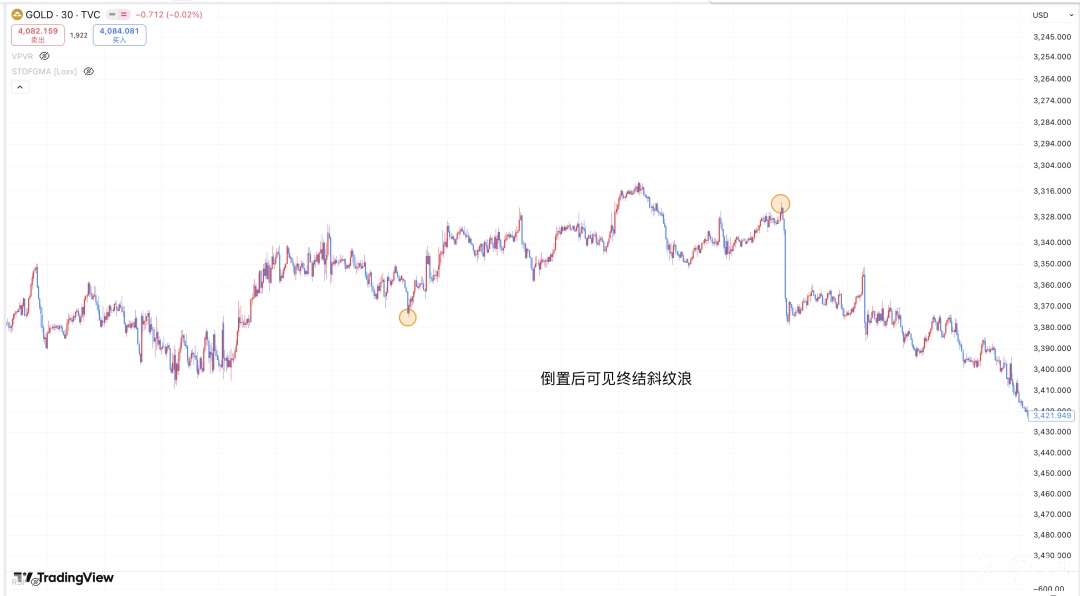

此为终结斜纹浪,终结斜纹浪后面的行情不是反转就是调整。

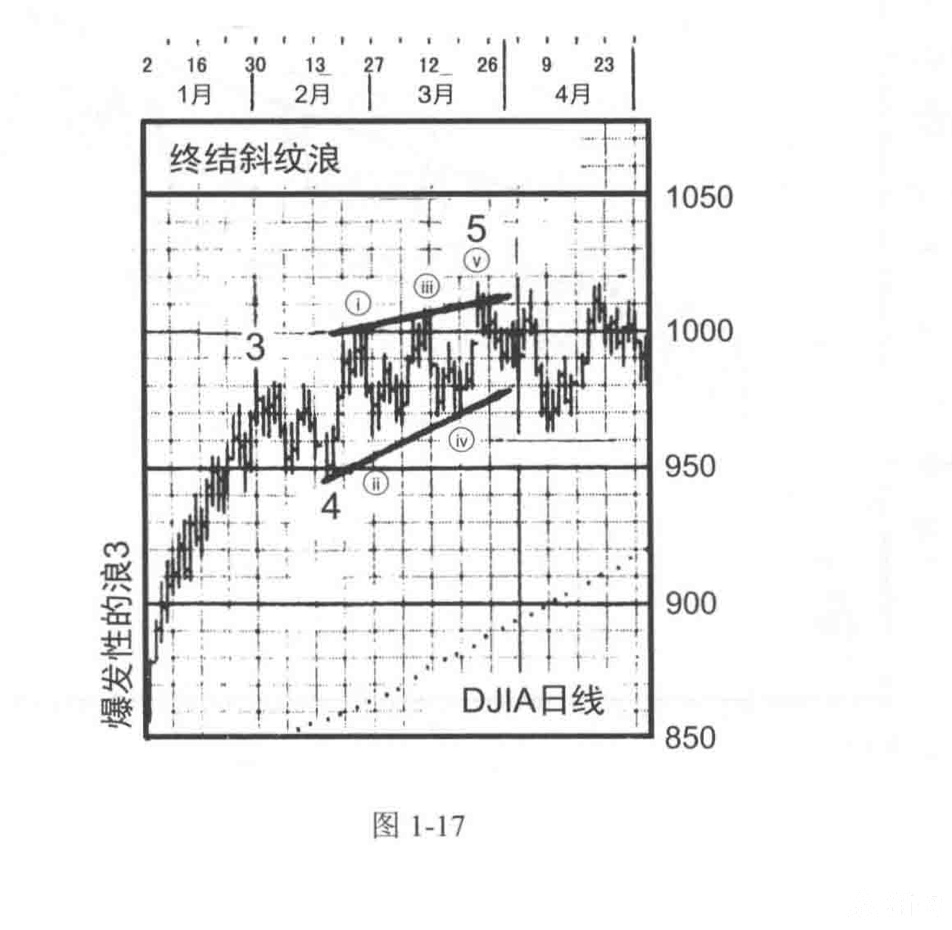

6.终结斜纹浪

一般来说,当前一个市场运动如艾略特所说已经走得“太远 太快”的时候,终结斜纹浪(Ending Diagonal)就会出现在第五浪 的位置上。很小百分比的斜纹浪会出现在 A-B-C 结构的 C 浪位置 上。在双重三浪和三重三浪中(见下一节),它们仅作为最后的 C 浪出现。在所有情况下,斜纹浪如果在大一浪级模式的终点出现, 就标志着大一浪级运动的竭尽。

终结斜纹浪呈两条会聚线内的楔形。终结斜纹浪的最普通形 态如图 1-15 和图 1-16 所示,这也是它们在大一浪级推动浪中的典 型位置。

图 1-15

图 1-16

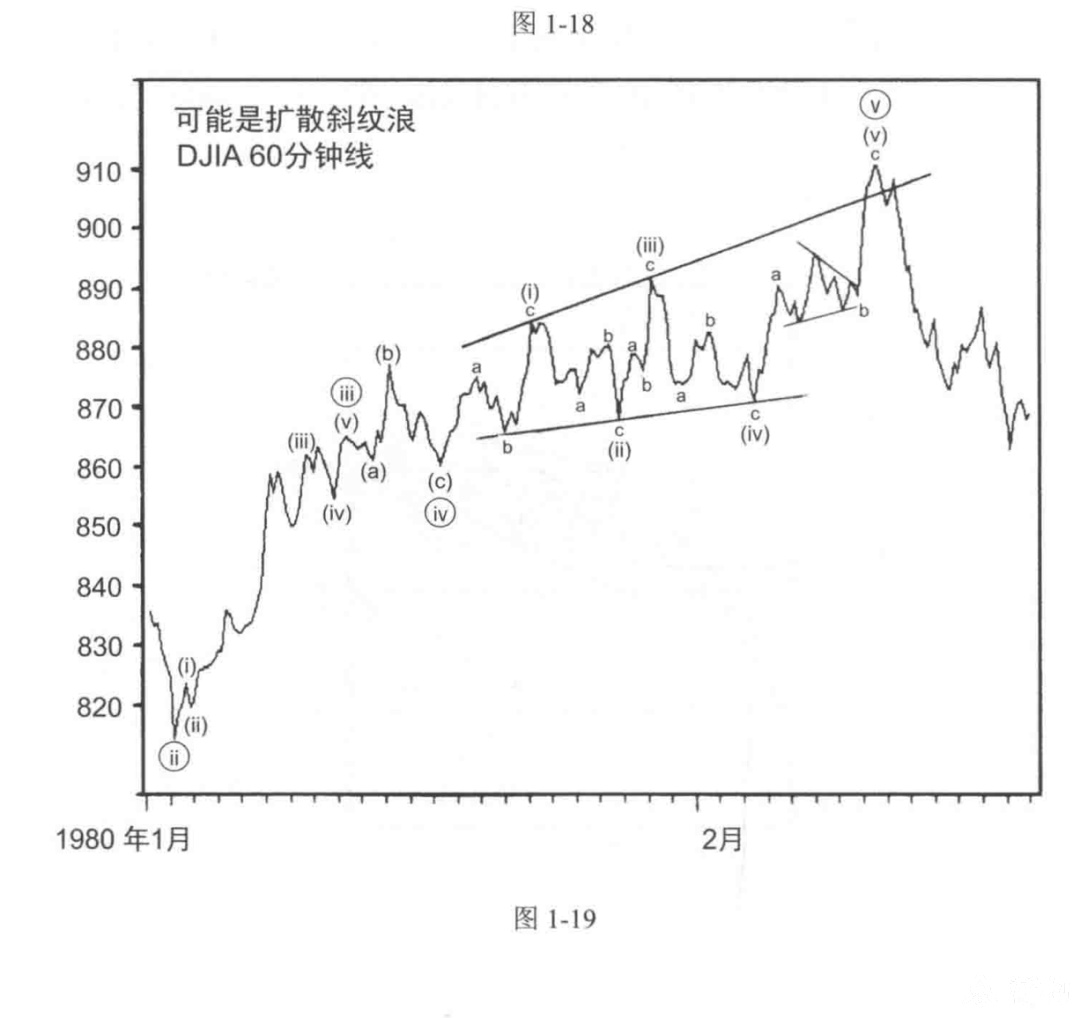

我们已经发现一个例子,此时终结斜纹浪的边界线是扩散的, 这产生了一个扩散的而不是会聚的斜纹浪。然而,这在分析上很 别扭,因为它的第三浪是最短的作用浪。

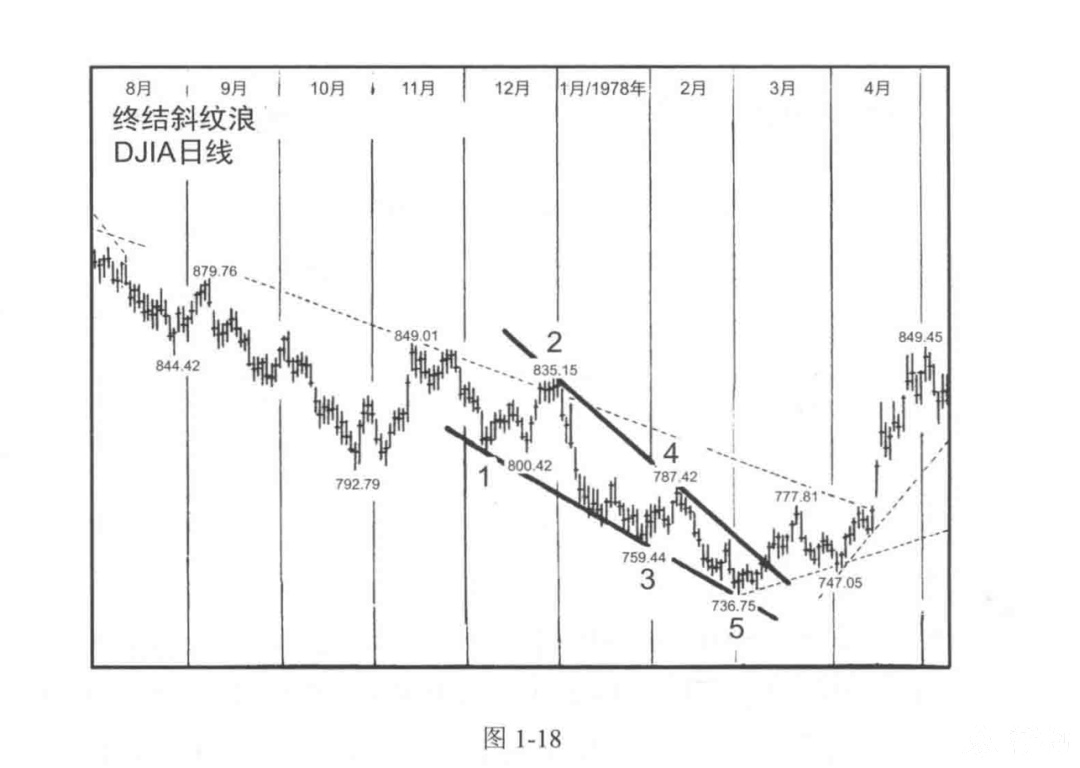

终结斜纹浪于 1976 年 2 月至 3 月出现在极小浪级中,于 1978 年年初出现在小浪级中,并且于 1976 年 6 月出现在亚细浪级中。 图 1-17 和图 1-18 反映出这两个时期,显示了上升斜纹浪和下降斜 纹浪的“现实”构造。图 1-19 可能是现实中的扩散斜纹浪。请注 意,在每个情形中,斜纹浪之后会出现重大的方向变化。

尽管没有在图 1-15 和图 1-16 中显示得很明显,但是终结斜纹浪的第五浪通常在“翻越”(Throw-over)中结束,也就是短暂突 破连接浪一终点和浪三终点的趋势线。图 1-17 和图 1-19 中的实际例子都显示出了翻越。尽管成交量往往随着较小浪级斜纹浪的行进而逐渐减少,但在翻越发生时,斜纹浪总是以成交量相对较大 的长钉形态(Spike)结束。在极少数情况下,第五子浪才会达不到它的阻力趋势线。

上升终结斜纹浪之后通常是陡直的回撤,它至少会跌到斜纹 浪的起始位置,而且通常跌得更多。同理,下降终结斜纹浪通常 带来向上的冲击。

图 1-17

图 1-18

图 1-19

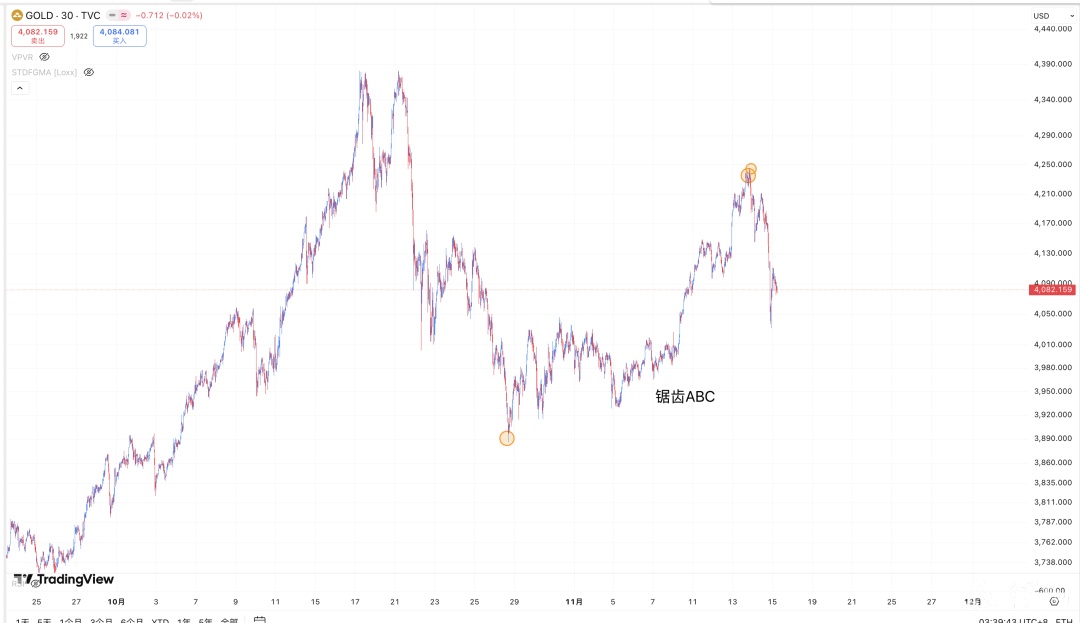

作为锯齿的C浪,它走的太强太远了,在C浪的五浪5最末端出现了一个终结斜纹浪。

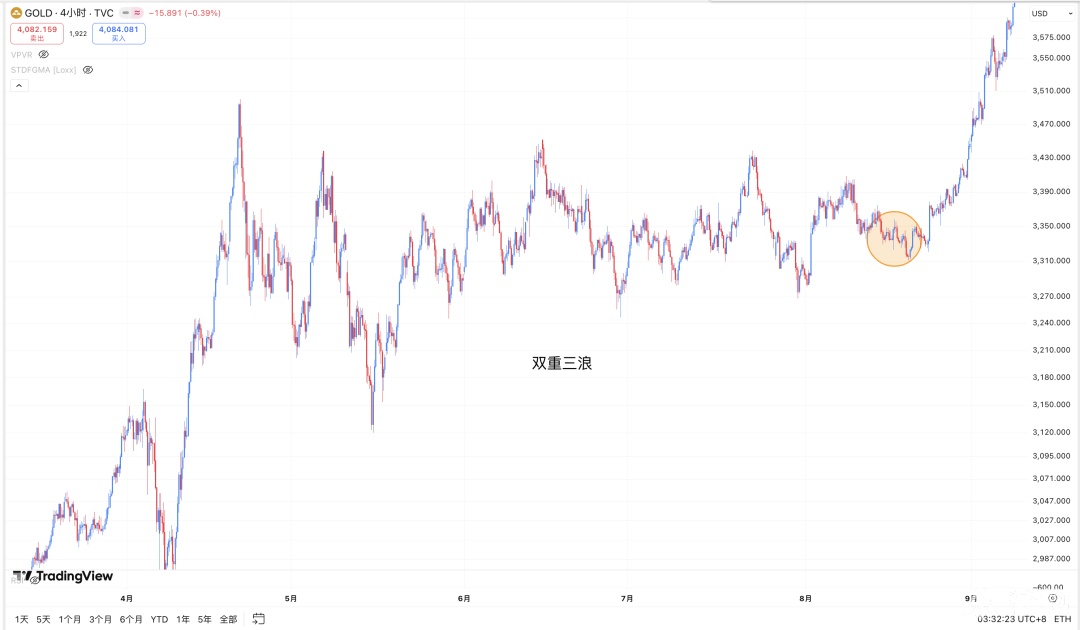

终结斜纹浪作为双重三浪最后一浪出现。

在这个位置出现斜纹浪,处于该大五浪结构的末尾,说明这段大行情衰竭了。

终结斜纹浪,缩短,都代表着有反转的可能。

浪一浪三终点连成的趋势线,会被终结斜纹浪第五浪突破。

小级别斜纹浪行进的过程出现缩量,第五浪的时候,出现了翻越连接浪一浪三终点趋势线的打针,同时成交量从缩量到激增。

这个可以作为判别终结斜纹浪的辅助依据。

连接斜纹浪的浪一和浪三发现浪五出现了翻越,翻越的那一刻,成交量呈长钉状。但是前面走斜纹浪的过程中并没有出现缩量。

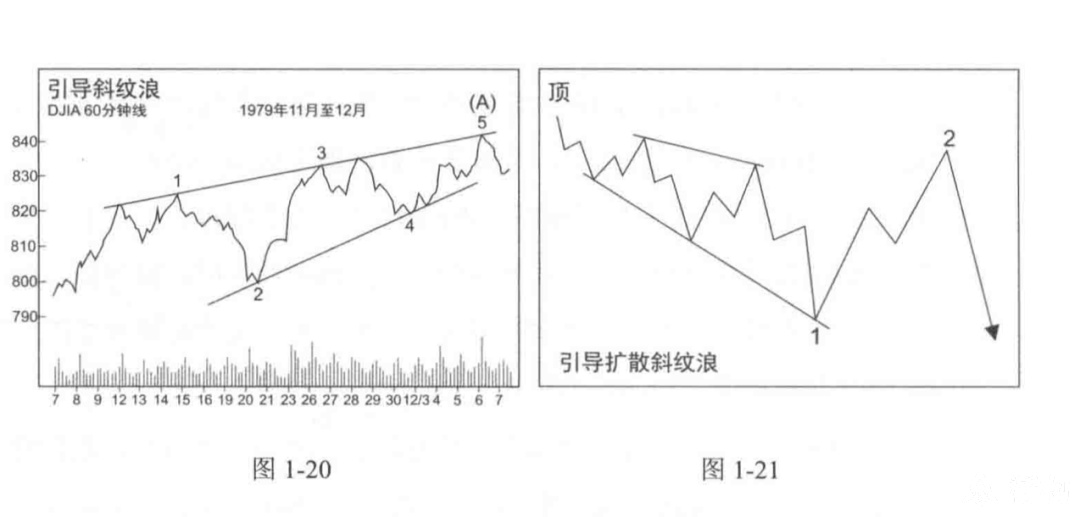

7.引导斜纹浪

现在众所周知,斜纹浪时常出现在推动浪的浪 1 位置,以及 锯齿形(Zigzag)调整浪的浪 A 位置。在我们仅见的少数斜纹浪 中,其细分浪看起来都相同:3-3-3-3-3 模式,尽管有两个例子, 其细分浪呈现出 5-3-5-3-5 模式,因此斜纹浪没有严格的定义。 分析人员应该知道这种模式,以免将其与一种常见的波浪演化模式,也就是图 1-8 所示的一系列第一浪和第二浪相混淆。浪一位置的引导斜纹浪(Leading Diagonal)之后,往往是深度回撤(见 第四章)。

图 1-20 显示了现实中的引导斜纹浪。我们最近还观察到,引导斜纹浪也可以呈现出扩散形状。这种形态主要出现在股票市场 的下跌初期(见图 1-21)。这些波浪模式原本不是由艾略特发现的, 但在相当长的时间里,它们已经出现了足够多次,因此本书作者 确信它们的效力。

— 27 — 艾略特波浪理论

图 1-20

图 1-21

推动浪中,引导斜纹浪的级别越大,预示着后面的行情越大,因为斜纹浪只能作为子子浪存在。

1到5浪都是ABC锯齿,特别是四浪回撤的很深,与一浪发生重叠。出现了对趋势线的翻越,同时长钉状放量。

调整浪

8.调整浪

市场逆着大一浪级趋势的运动只是一种表面上的搏斗。来自大一浪级趋势的阻力,似乎要防止调整浪发展成完整的驱动浪结 构。这两个互为逆向的浪级之间的搏斗,通常使调整浪比驱动浪难识别,驱动浪总是相对轻松地沿着大一浪级趋势的方向运动。 这两种趋势间的冲突的另一个结果是,调整浪的变体比驱动浪的变体多。而且,调整浪在展开时,其复杂性时而增加或时而减少,以至于在技术上属于同一浪级的子浪,会因其复杂性或时间跨度, 显得像是其他浪级的子浪(见图 2-4 和图 2-5)。出于所有这些原因,有时在调整浪完全形成,成为过去之前,将其归入某个一眼 就能认出的模式是很困难的。正因为调整浪的终点比驱动浪的终点难预测,所以当市场处于迂回曲折的调整气氛中,而不是处于持续的驱动趋势中时,你必须在分析中展现更多的耐心与灵活性。

从对各种调整模式的研究中,可以获得的唯一重要原则是调整浪永远不会是五浪。只有驱动浪才是五浪。出于这个原因,与大一浪级趋势反向的最初五浪运动永远不会是调整浪的结束,而 仅仅是调整浪的一部分。本节中所有的图示都是为了说明这一点。

四浪调整逆着五浪趋势运动,弱对抗强使其变得曲折。得到一个变形的锯齿ABC

斜纹浪五浪走完后,没有出现深度回撤,而是出现了一个奇怪的锯齿,浪A是锯齿,C是锯齿,中间的B走的是双重三浪。结果得到一个锯齿的复杂变体。

整个大的锯齿形调整在我标记的对象之前,A是锯齿,B锯齿,C斜纹浪,像是平台的走法,但总的浪形是个锯齿,A和C近乎对等,而后面的对象走的模棱两可,像五浪推动浪,让人误以为调整已经结束。

这是一个锯齿的变体,浪A是单锯齿,浪C是三重锯齿,浪B是双重三浪。组成一个总的ABC锯齿。

在这个调整浪中,浪A的级别只有15分钟级别,而浪C却有一小时级别,由于浪C级别过大,浪C的X容易让人结合整个浪形误认为是推动浪的四浪调整。

调整过程呈现出两种风格。陡直(Sharp)调整与大一浪级趋势相逆成陡峭的角度。横向(Sideways)调整尽管总是对前一个波浪产生净回撤,但通常包含返回调整起点的或超过调整起点的运动,这就形成了总体上横向运动的样子。第二章中对交替准则的 讨论,解释了注意这两种调整风格的原因。

通常,起步阶段的推动浪的二浪喜欢走陡直调整。陡直调整大概率是锯齿浪。

陡直调整通常在合适的级别下是分两段到底的,相对长。

通常,四浪喜欢走横向调整,横向调整大概率是平台。

横向调整通常在合适的级别下是一步到底的,相对短,即便后面分阶段出新低也会很短。

具体的调整模式主要分成三类:

锯齿形调整浪(Zigzag)[5-3-5;包括三种类型:单锯齿形 (Single Zigzag)、双重锯齿形(Double Zigzag)和三重锯齿形(Triple Zigzag)]。

平台形调整浪(Flat)[3-3-5;包括三种类型:规则平台形 (Regular Flat)、 扩散平台形(Expanded Flat)和顺势平台形 (Running Flat)]。

三角形调整浪(Triangle)[3-3-3-3-3;有三种类型:收缩三角 形(Contracting Triangle)、屏障三角形(Barrier Triangle)和扩散 三角形(Expanding Triangle);以及一种变体:顺势三角形

(Running Triangle)]。 上述形态的联合(Combination)呈现出两种类型:双重三浪 (Double Three)和三重三浪(Triple Three)。

锯齿形

锯齿形(5-3-5)

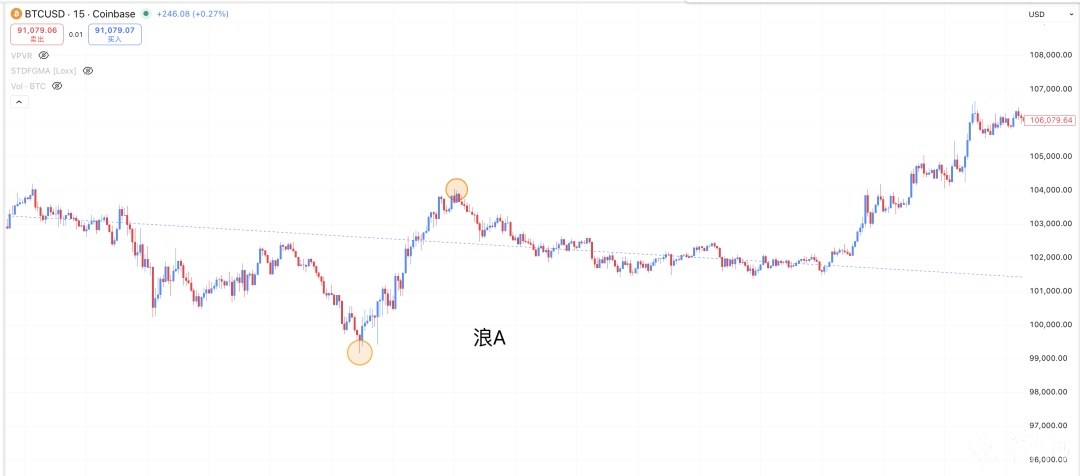

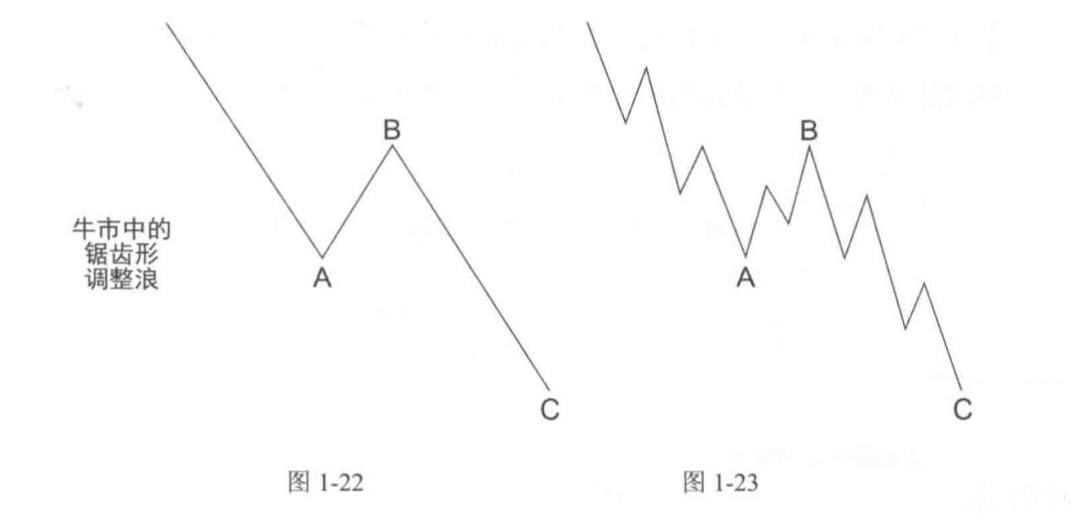

牛市中的单锯齿形调整浪是一种简单的三浪下跌模式,标记 为 A-B-C。其子浪序列是 5-3-5,而且浪 B 的顶点应明显比浪 A 的 起点低,如图 1-22 和图 1-23 所示。

图 1-22

图 1-23

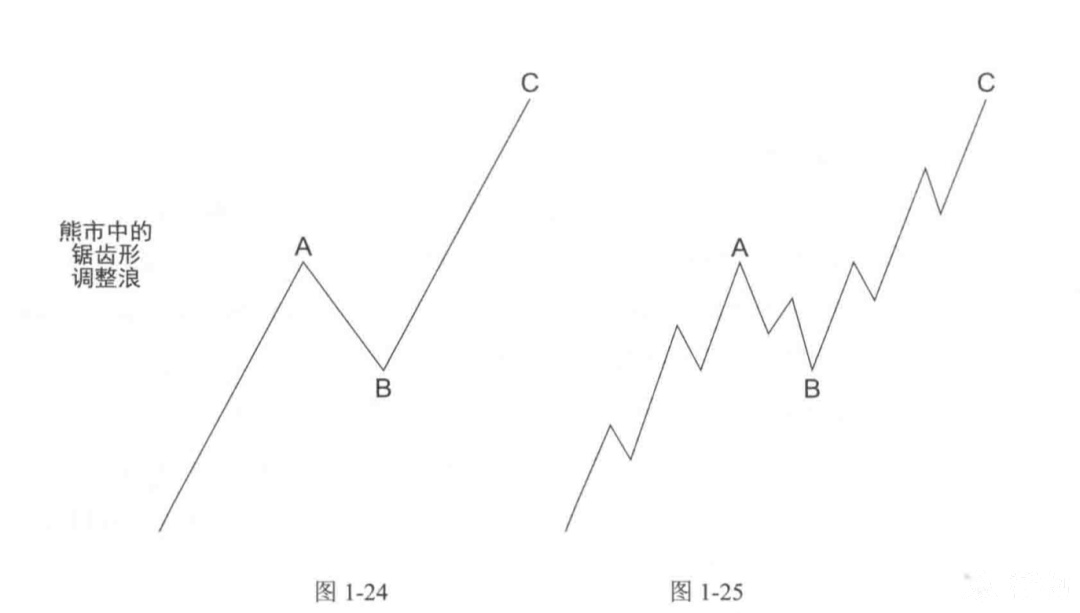

在熊市中,锯齿形调整浪发生在相反的方向上,如图 1-24 和 图 1-25 所示。因此,熊市中的锯齿形调整浪常常被称作倒锯齿形 调整浪。

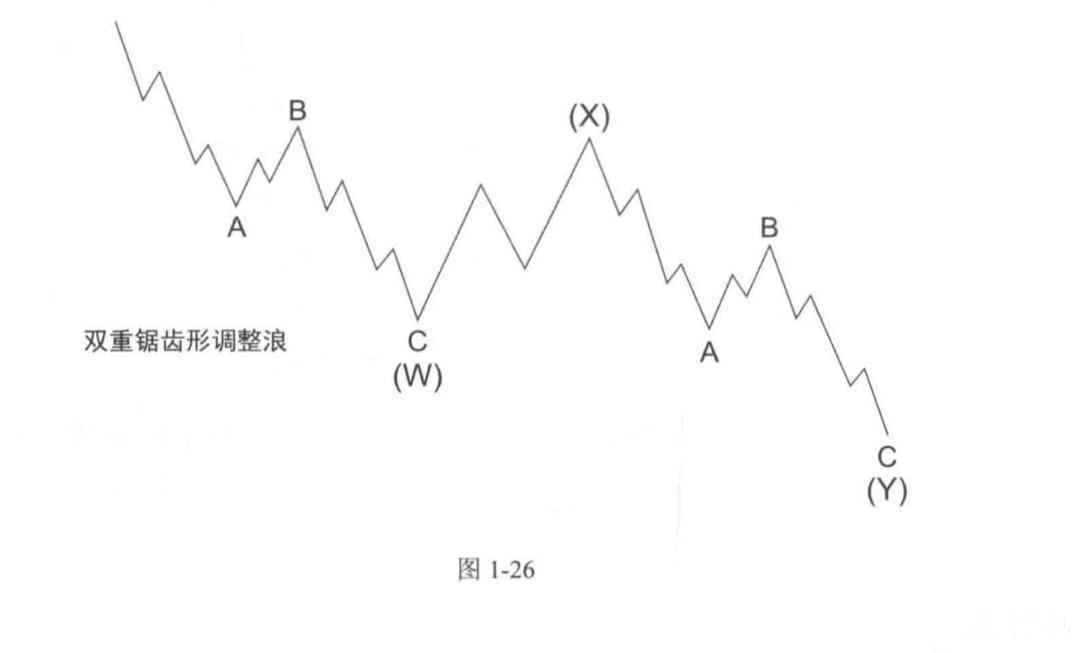

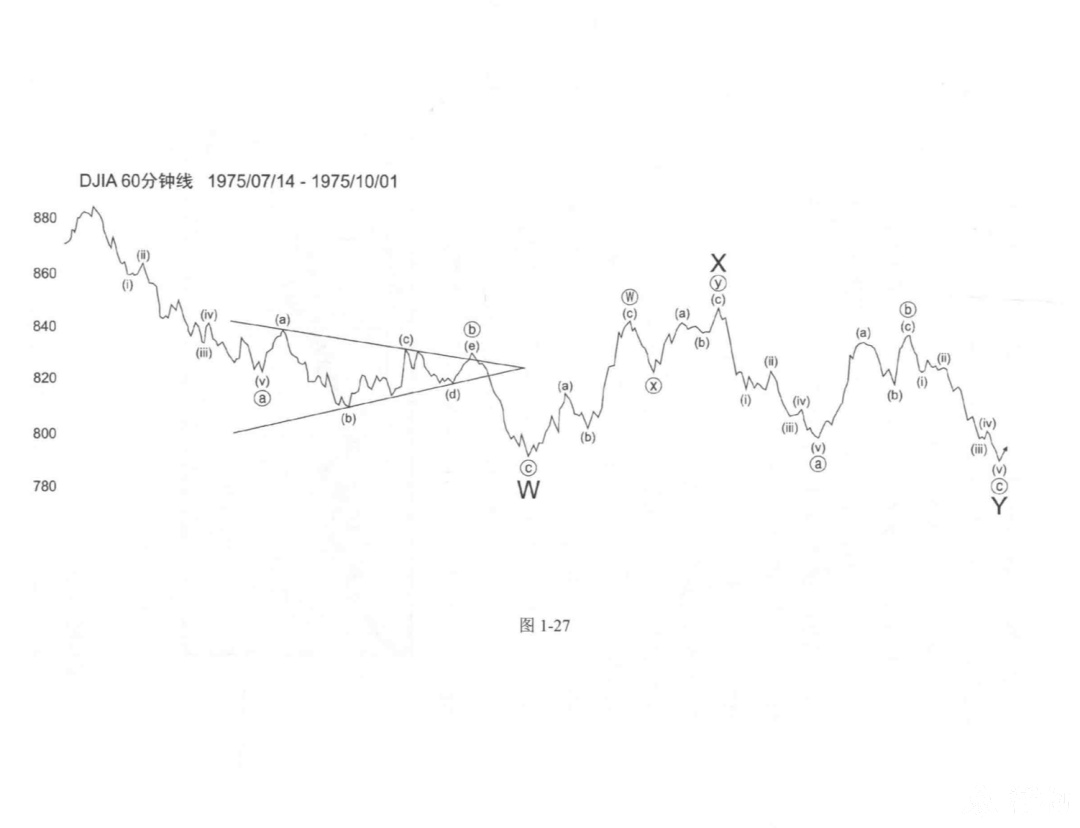

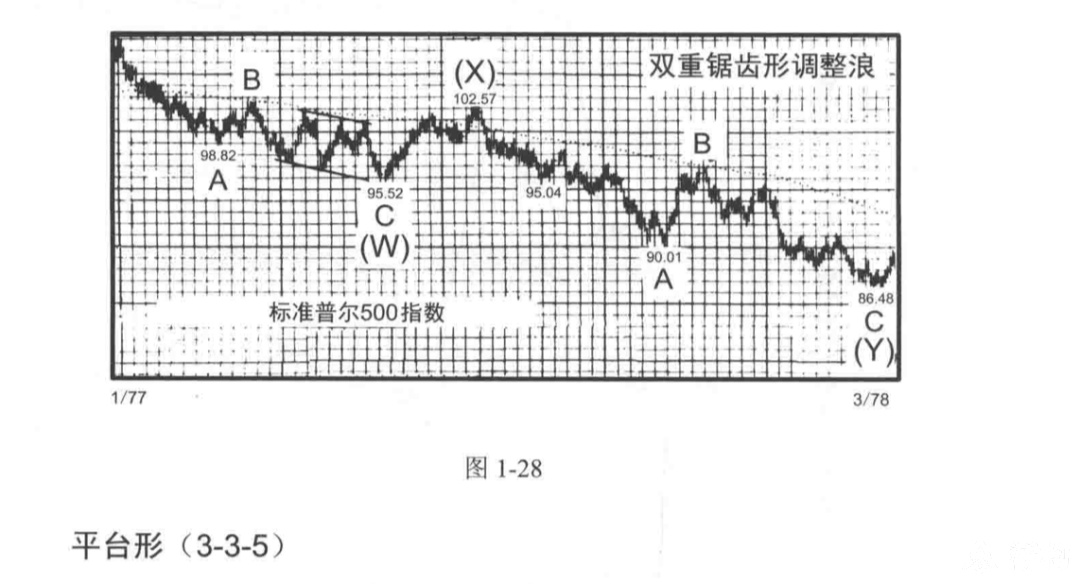

锯齿形调整浪偶尔会一连出现两次,或至多三次,尤其是在第一个锯齿形调整浪没有达到正常目标的时候。在这些情况下, 每个锯齿形调整浪会被一个介于其间的“三浪”分开,产生所谓的 双重锯齿形调整浪(见图1-26)或三重锯齿形调整浪。这些构造类似 于推动浪的延长浪,但不常见。1975 年 7 月至 10 月,道琼斯工业 股平均指数的调整浪(见图 1-27)可以标记为一个双重锯齿形调整浪,1977 年 1 月至 1978 年 3 月,标准普尔 500 指数(Standard and Poor’s 500 Stock Index,S&P500)中的调整浪(见图 1-28) 也可以这样标记。在推动浪里,第二浪常常走出锯齿形调整浪, 而第四浪很少如此。

图 1-24

图 1-25

图 1-26

图 1-27

图 1-28

艾略特原来对双重锯齿形调整浪和三重锯齿形调整浪,以及 双重三浪和三重三浪(见后面一节)的标记,用的是一种速记法。 他把介于其间的波浪运动标记成浪 X,因而双重调整浪就标记成 了 A-B-C-X-A-B-C。不幸的是,这种符号错误地说明了每个简单 模式的各个作用子浪的浪级。它们被标记成只比整个调整浪小一 个浪级,而实际上它们小两个浪级。通过引入一种有效的标记方法,我们已经解决了这个问题:把双重调整浪或三重调整浪的作用分量依次标记成浪W、 Y 和 Z, 因而整个波浪模式就数成 “W-X-Y(-X-Z)”。字母 W 现在表示双重调整浪或三重调整浪中的 第一个调整模式,Y 表示第二个,而 Z 表示三重调整浪中的第三 个调整模式。这样,每一个子浪(A、B 或 C,以及三角形调整浪 中的 D 和 E—见后面一节)现在都合理地显示出比整个调整浪小两个浪级。每一个浪 X 都是反作用浪,因此总是一个调整浪, 而且通常是另一个锯齿形调整浪。

锯齿形调整浪的特点是,B浪绝不超过A浪的起点,也就是不会比A浪长。超过A浪要么平台,要么数错了。

黄金下跌走斜纹浪,其实在5的位置已经生成完整的浪形了,但行情没能反弹调整,而是选择了继续下跌延长五浪,最后5浪形成双重锯齿。

为什么会继续下跌,作者给出的理由是第一个锯齿形调整浪没有达到正常目标,正常目标是什么意思?是空间的问题吗?

平台形

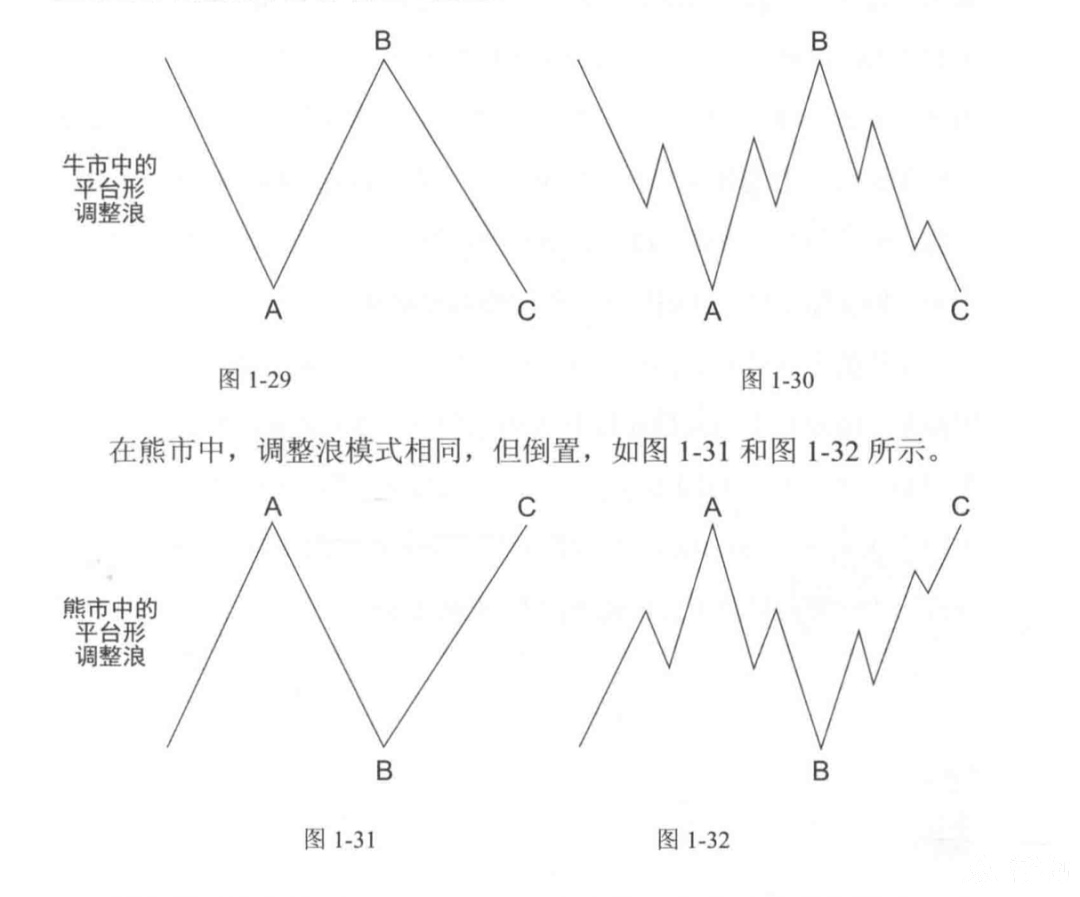

9.平台形(3-3-5)

平台形调整浪与锯齿形调整浪不同, 因为它的子浪序列是3-3-5,如图 1-29 和图 1-30 所示。既然第一个作用浪—浪 A,缺 乏足够的向下动力,不能像它在锯齿形调整浪中那样展开成一个 完整的五浪,所以不奇怪,浪 B 的反作用好像是继承了这种逆势 压力的匮乏,并在浪 A 起点的附近结束。相应地,浪 C 通常在略 微超过浪 A 终点的位置结束,而不像在锯齿形调整浪中那样明显 地超过浪 A 的终点。

图 1-29

图 1-30

在熊市中,调整浪模式相同,但倒置,如图 1-31 和图 1-32 所示。

图 1-31

图 1-32

相比锯齿形调整浪,平台形调整浪对前一个推动浪的回撤小。 平台形调整浪往往出现在大一浪级趋势强劲有力的时候,因此实 际上它们总是出现在延长浪之前或延长浪之后。潜在的趋势越强,平台形调整浪就越简洁。在推动浪中,第四浪常常走出平台形调整浪,而第二浪很少如此。

所谓的“双重平台形调整浪”(Double Flat)确实会出现。然而, 艾略特把这种构造归类为“双重三浪”(Double Three),这是我们将在本章后面要讨论的名称。

“平台形调整浪”这个词作为一个总称,用于任何细分为 3-3-5 的 A-B-C 调整浪。然而,在艾略特的著作中,三种类型的 3-3-5 调整浪已经根据其总体外形的不同得到了命名。在规则平台形调整浪中,浪 B 在浪 A 起点的附近结束,而浪 C 会在略微超过浪 A 终点的位置结束,就像我们在图 1-29 至图 1-31 中展示的那样。然而,更常见的是我们称之为扩散平台形调整浪的变体,它含有超出前一个推动浪的极端价格。 艾略特称这种变体是“不规则” (Irregular)平台形调整浪,不过这个词不太合适,因为它们实际 上比“规则”平台形调整浪更常见。

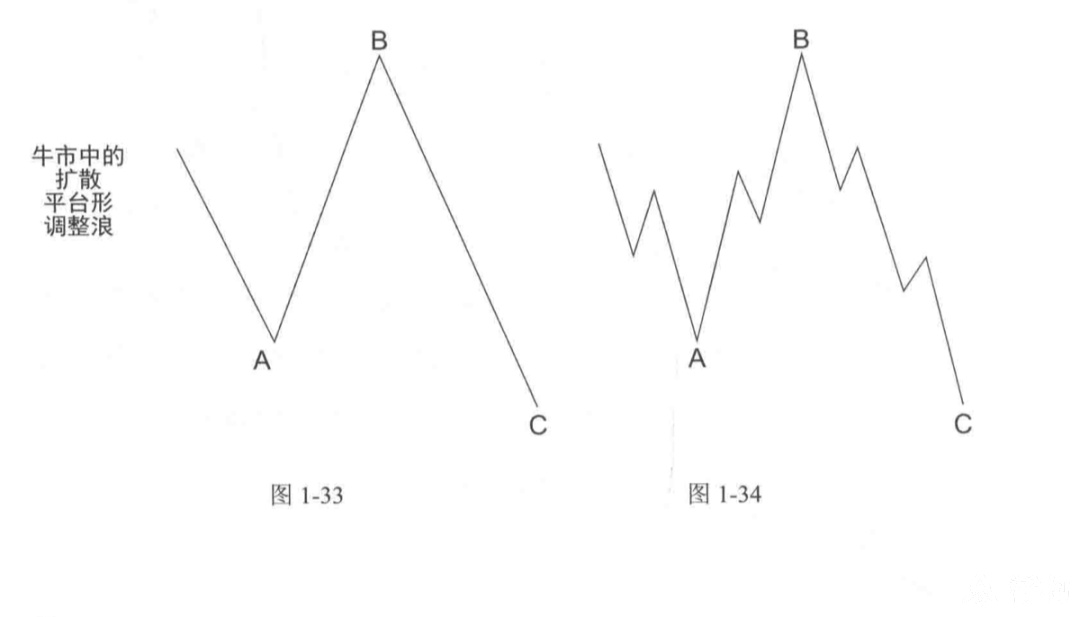

在扩散平台形调整浪中,3-3-5 模式中的浪 B 会在超过浪 A 起 点的位置结束,而浪 C 会在远远超过浪 A 终点的位置结束,

图 1-33

图 1-34

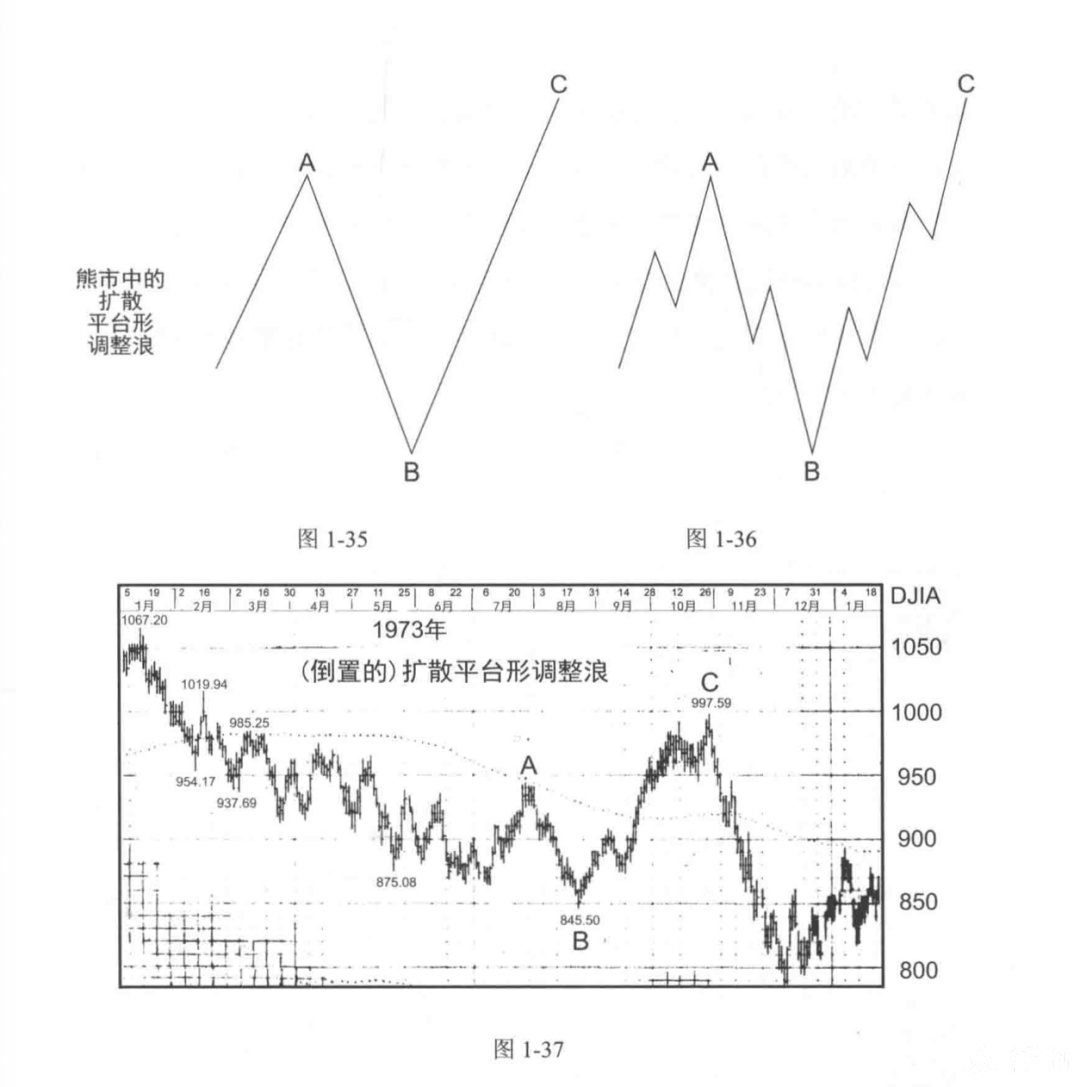

牛市中的扩散平台形调整浪如图 1-33 和图 1-34 所示,熊市中的如图 1-35和图 1-36 所示。1973 年 8 月至 11 月,DJIA 的构造就是一个熊市 中的扩散平台形调整浪,或称为“倒置的扩散平台形调整浪”(见 图 1-37)。

图 1-35

图 1-36

图 1-37

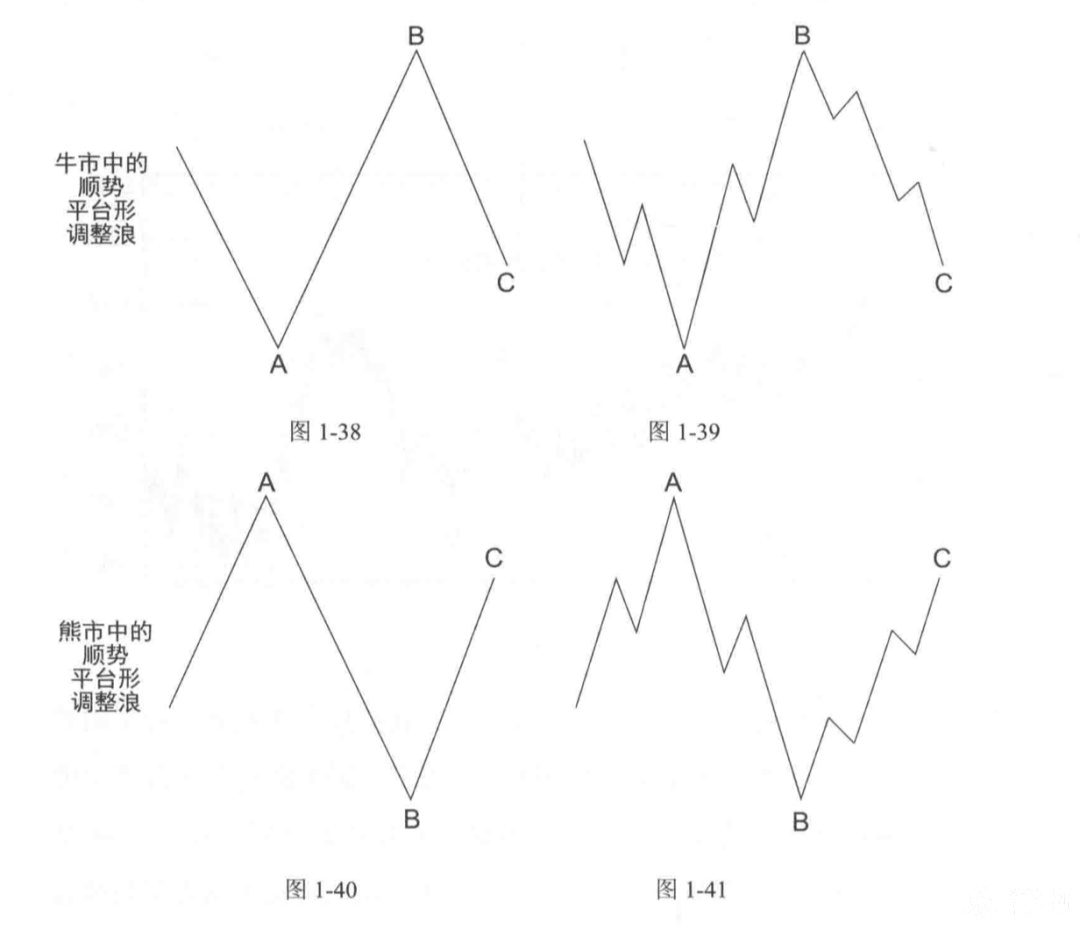

在 3-3-5 模式的一个罕见变体中—我们称之为顺势平台形调整浪——浪B 会像在扩散平台形调整浪中那样,在远超过浪 A 起点的位置结束,但浪 C 会走不完全程,达不到浪 A 终点的位置,

如图 1-38 至图 1-41 所示。很明显,在这个情形中,大一浪级趋势 上的力量是如此强劲,以至于在这个方向上扭曲了该模式。其结果就像推动浪的缩短。

内部子浪必须服从艾略特波浪理论的规则是非常重要的,尤其是在判定出现了顺势平台形调整浪的时候。例如,如果假定的浪 B划分成五浪,而不是三浪,那么它就很可能是大一浪级推动浪中的第一个上升浪。毗邻推动浪的强度在识别顺势平台形调整 浪时很重要,后者往往只出现在强劲且快速运动的市场中。但是,我们必须提醒,在价格记录中几乎没有这种类型调整浪的例子。 永远不要过早地用这种方法标记调整浪,否则十有八九你会发现自己错了。相比之下,顺势三角形调整浪常见得多(见下面一节)。

四浪出现平台代表当前五浪行情强劲,它出现在三浪延长之后,其中浪C略微超过浪A。

B浪超过了A浪起点,C浪走斜纹浪远远超过了A浪终点,是个扩散平台调整浪。

四浪整体是个双重三浪,但在浪形上与二浪进行比较发现它却是陡直调整,而不常见的横向调整。

四浪出平台代表行情强劲,而顺势平台是在平台调整中出缩短,也代表着行情强颈。

其中主浪的三浪是延长浪,这是出现顺势平台的依据之一。

这个平台C浪出现缩短了,形成一个顺势平台调整浪,但它作为第四浪却是陡直调整。

三角形

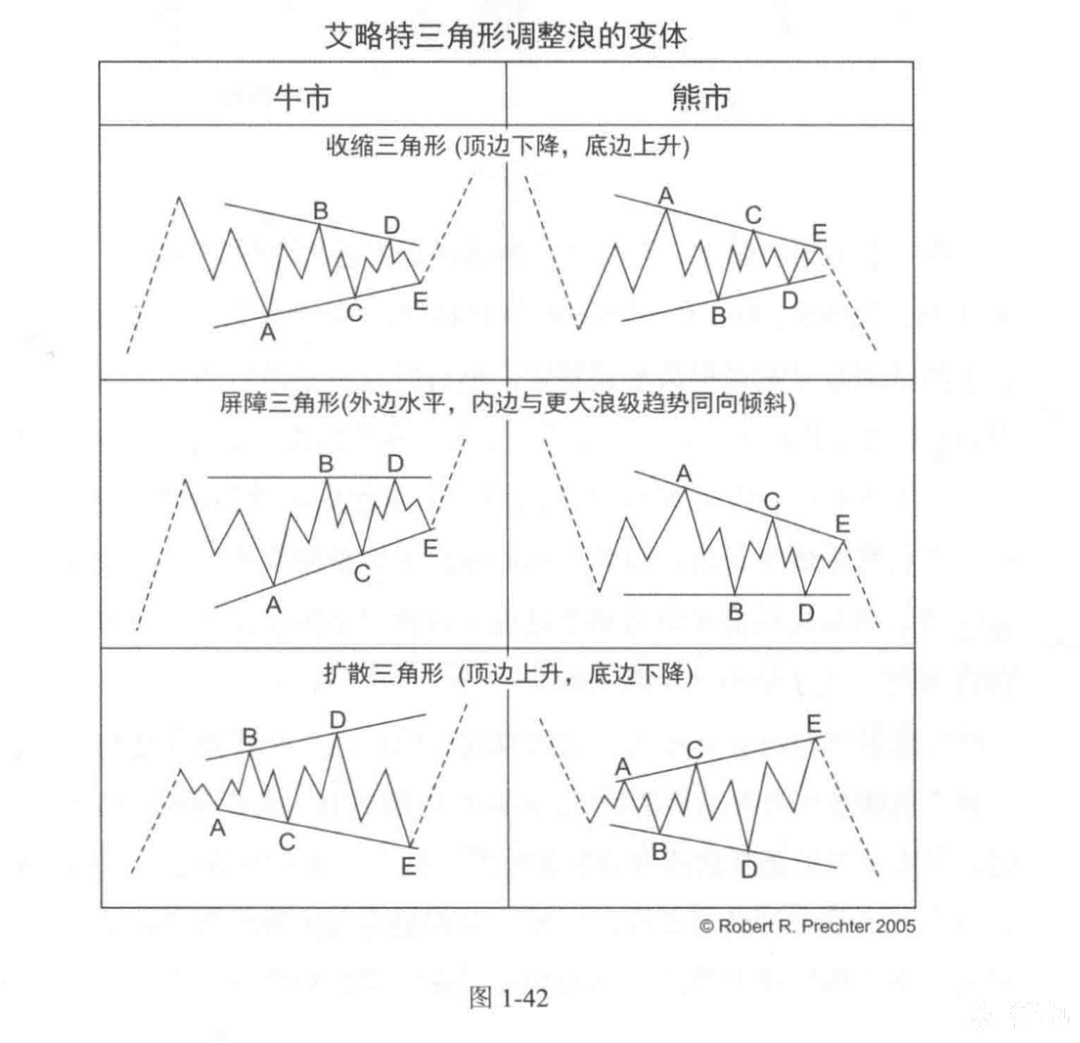

三角形调整浪看上去反映了一种力量的平衡,这种平衡导致 了价格的横向运动,该运动通常伴随着成交量逐渐减少,以及波幅逐渐减小。三角形模式包含了细分为 3-3-3-3-3 的五个重叠浪, 标记为 A-B-C-D-E。连接浪 A 和浪 C 的终点,以及浪 B 和浪 D 的 终点,就可勾画出一个三角形调整浪。浪 E 可以未触及 A-C 线或 者超过 A-C 线,而且实际上我们的经验表明这种情况出现得很多。

三角形调整浪有三种变体:收缩三角形、屏障三角形和扩散 三角形,如图 1-42 所示。艾略特认为,屏障三角形调整浪的水平 线可以出现在三角形的任意一边,但这不是事实,水平线总是出 现在下一浪会越过的那一边。尽管如此,无论屏障三角形调整浪 出现在牛市里还是在熊市里,艾略特起的名字“上升(Ascending) 三角形调整浪”和“下降(Descending)三角形调整浪”都是简洁 明了的表述。

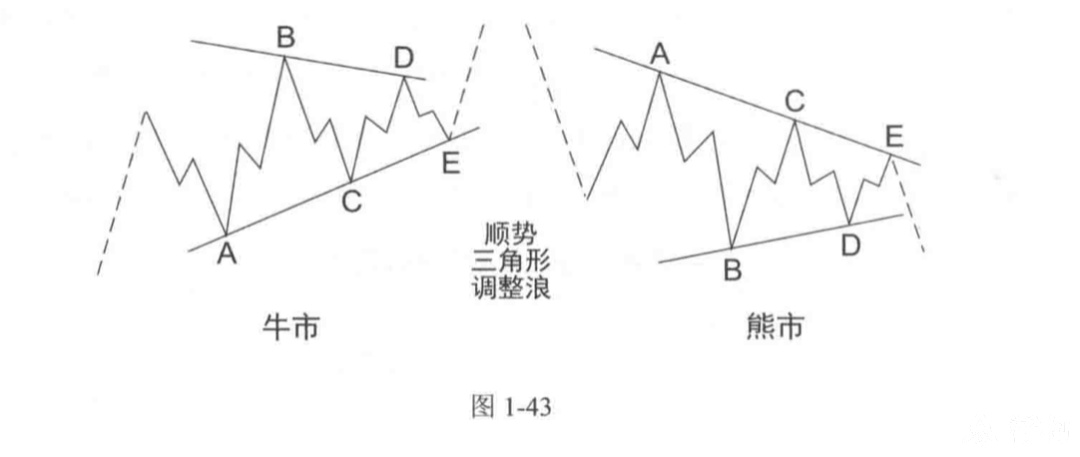

图 1-42 描绘了完全出现在前一个价格活动区域内的收缩三角 形调整浪和屏障三角形调整浪,它们可被称为规则三角形调整浪。 然而,对于收缩三角形调整浪来说,极为常见的是浪 B 的终点, 超越浪 A 的起点,这种情形可被命名为顺势三角形调整浪,如 图 1-43 所示。尽管有横向运动的样子,但是所有的三角形调整浪, 包括顺势三角形调整浪,都会在浪 E 的终点对前一个波浪产生净 回撤。

— 38 — 图 1-42

收缩三角形,后面的每一浪的幅度都比前一浪小,同时伴随着缩量现象,

作为一个锯齿的浪B

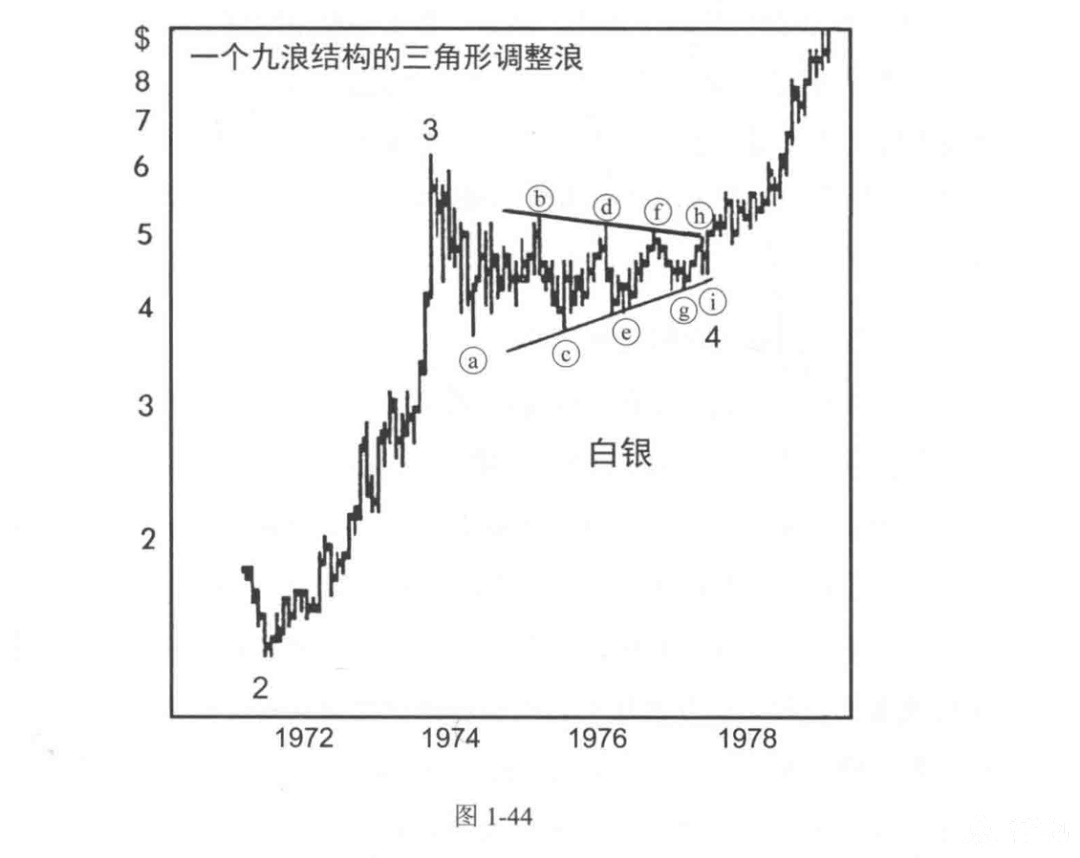

在本书的走势图中, 有几个三角形调整浪的实际例子(见 图 1-27、图 3-15、图 5-5、图 6-9、图 6-10 和图 6-12)。你会注意 到,三角形调整浪中的大多数子浪是锯齿形调整浪,但有时这些子浪中的一个浪(通常是浪 C)会比其他子浪复杂,而且会呈现 出多重锯齿形的样子。在少数情况下,这些子浪中的某个(通常 是浪 E)本身就是三角形调整浪,以至于整个模式拖延成了九浪。 因此,如同锯齿形调整浪那样,三角形调整浪常常显示出与延长 浪类似的演化过程。这样一个例子出现在 1973 年至 1977 年的白 银走势中(见图 1-44)。

图 1-44

三角形调整浪总是在大一浪级模式中的最后一个作用浪之前的位置出现,也就是作为推动浪的浪4、A-B-C 中的浪 B,或者双 重锯齿形调整浪、三重锯齿形调整浪或联合形调整浪中的最后一 个浪 X(见下一节)。正如在下一节中讨论的那样,三角形调整浪 也可能以联合形调整浪中的最后一个作用模式出现,但即使如此, 在比联合形调整浪大一浪级的模式中,它通常出现在最后一个作用浪之前。尽管在极少数情况下,推动浪中的第二浪也呈三角形调整浪的形态,但这通常是由于三角形调整浪是整个调整浪的一 部分,而整个调整浪实际上是一个双重三浪(见图 3-12)。

在当前的五浪推动浪中,第四浪出现扩散三角形,预示后面还有一个作用浪。

第五浪中的第四浪走联合形调整浪,联合形调整浪中的最后一浪是三角形调整浪。它预示着后面还会有与前面同级别的最后一浪。

如果走推动浪的二浪走三角形,那这个二浪一定是联合形调整浪,而三角形只是联合形调整浪的最后一浪。

在股市中,如果三角形调整浪出现在第四浪的位置,那么浪五有时会急速运动,而且运动距离大致等于三角形调整浪的最宽部分。在谈及三角形调整浪后的这种快速且短暂的驱动浪时,艾略特用了“冲击”(Thrust)这个词。这种冲击通常是推动浪,但 也可能是终结斜纹浪。

在强劲的市场中,冲击不会出现,反而会 出现拉长了的第五浪。因此,如果三角形调整浪后的第五浪超出 了正常的冲击运动距离,那就是在发出可能是延长浪的信号。正如在第六章中解释的那样,在商品市场中,中浪级以上的三角形调整浪之后的上升推动浪,通常是这个波浪序列中最长的一浪。

许多分析人员会瞎折腾,过早地标注出一个完整的三角形调 整浪。三角形调整浪很耗费时间,而且横向运动。如果你仔细研 究图 1-44,会发现在浪中有人未听到发令枪响就抢跑,断言五个收缩浪结束了。但是三角形调整浪的边界线几乎从不会这么快 就失去作用。子浪 C 通常是一个复杂浪,尽管浪 B 或浪 D 也会担 任这个角色。要给三角形调整浪时间去演化。

根据我们对三角形调整浪的经验,我们认为收缩三角形的边界线到达顶点之际,往往是市场转折之时,如图 1-27 以及后面的 图 3-11 和图 3-12 所示。也许,这种现象出现的频率会证明它应该存在于波浪理论的准则中。

联合形

11.联合形(双重三浪和三重三浪)

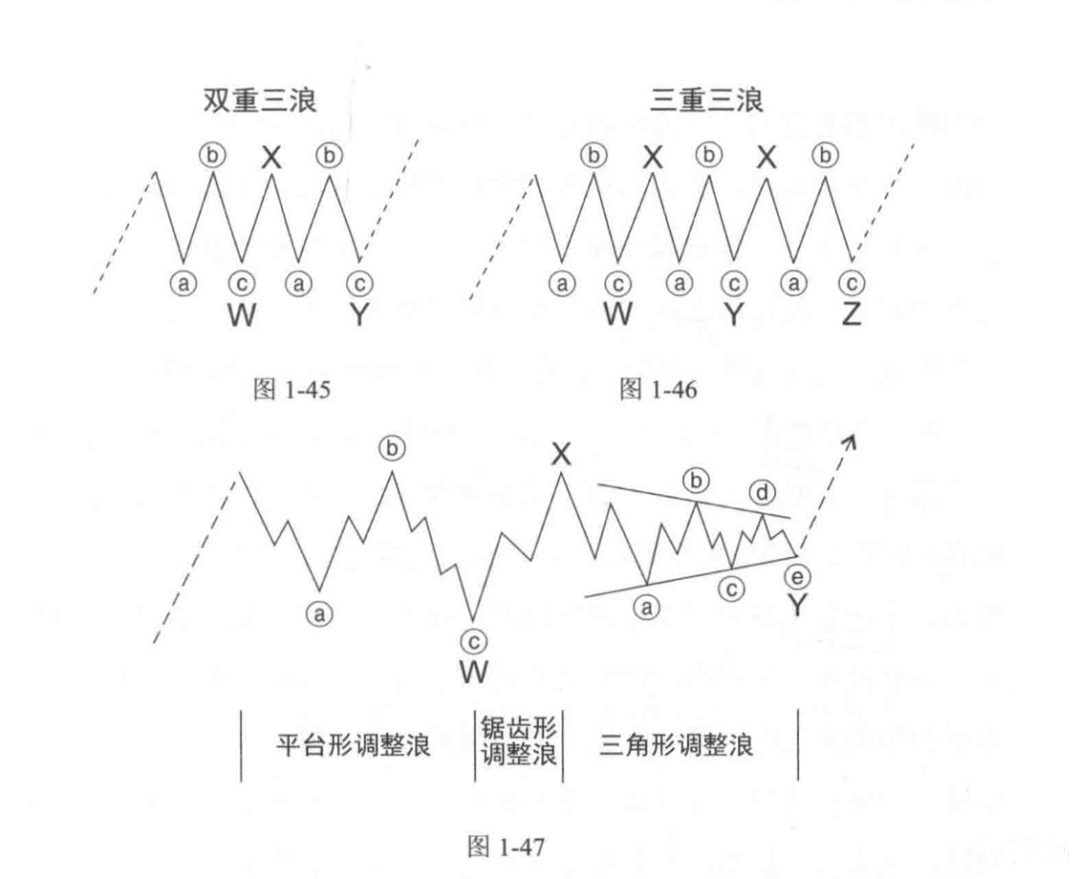

艾略特把两个调整模式的横向联合称作“双重三浪”,把三个调整模式的横向联合称作“三重三浪”。尽管其中的单个三浪可以是任何锯齿形调整浪或平台形调整浪,但三角形调整浪可以是这 种联合形调整浪中的最后一个组成部分,而且在这种联合中被称为“三浪”。联合形调整浪由更简单的调整浪类型组成,包括锯齿形、平台形和三角形。它们的出现就像横向运动延长了平台型调 整。就双重锯齿形调整浪和三重锯齿形调整浪而言,各个简单调整模式分量标记为 W、Y 和 Z。每一个反作用浪—标记为 X可以是任何调整模式,但最常见的是锯齿形调整浪。就多重锯齿形调整浪而言,三重模式似乎是极限,乃至于它们也比更普遍的双重三浪少见得多。

艾略特在不同的时候,用不同的方法来标记各种三浪的联合, 尽管他用来说明的模式总是呈两个或三个并列的平台形调整浪的 样子,如图 1-45 和图 1-46 所示。但是,联合形调整浪的各个分量模式经常在形态上交替。例如,平台形调整浪后跟着三角形调整浪是更典型的双重三浪类型(现在我们知道,截至 1983 年的道 琼斯工业股平均指数就属于这种类型, 见附录 A), 如图 1-47 所示。

图 1-45

图 1-46

图 1-47

平台形调整浪后跟着锯齿形调整浪是另一个例子,如图 1-48 所示。自然地,既然本节各图描绘的是牛市中的调整浪,只要把 它们倒置过来,就可作为熊市中向上的调整浪来研究。

图 1-48

对前一浪进行回调的时候,第一浪走的是平台,平台连前一浪的0.236都没到,X之后再走了个三重锯齿。形成平台加锯齿的双重三浪。

整体是横向调整,看起来像是对平台的延长。

平台的C浪是斜纹浪,斜纹浪出了缩短,同时平台也缩短。

平台加锯齿,但是陡直调整,说明即便是双重三浪,也会有无法一步到位的情况。

绝大部分联合形调整浪的特点是水平。艾略特曾指出,整个调整浪形态会与大一浪级的趋势反向倾斜,然而我们从未发现过这种情况。一个原因是,联合形调整浪中似乎从未有过一个以上 的锯齿形调整浪,也从未有过一个以上的三角形调整浪。回想一 下,三角形调整浪仅出现在大一浪级趋势的最后一轮运动之前。 联合形调整浪显得认可了这种特点,因而在双重三浪或三重三浪 中,三角形调整浪仅作为最后一浪。

正如艾略特想在《自然法则》中指出的那样,尽管双重锯齿形调整浪和三重锯齿形调整浪(见图 1-26)的趋势角度比联合形调整浪的横向趋势陡直(见第二章的交替),但仍可定性为非水平 的联合形调整浪。然而,无论是从调整角度还是从调整目的来看, 双重三浪和三重三浪都与双重锯齿形调整浪和三重锯齿形调整浪完全不同。在双重锯齿形调整浪或三重锯齿形调整浪中,第一个锯齿形调整浪极少大得足以对前一个波浪形成充分的价格调整。 为了产生足够规模的价格回撤,双重的或三重的最初形态往往很有必要。然而,在联合形调整浪中,第一个简单模式通常产生了 充分的价格调整。双重或三重调整模式的出现,似乎主要是为了在实质上达到价格目标之后,延长调整过程的持续时间。有时, 多重调整浪需要额外的时间是为了触及价格通道线,或是与推动浪中的其他调整浪形成更紧密的联系。随着这种合并形态的演化, 参与者的心理和基本面也在相应地延伸它们的趋势。

回调的第一个锯齿没有达到目标价格,所以出现延长有了第二个锯齿。

怎么看目标位置?

第一个三浪锯齿已经调整到位了,后面再出一个收缩三角形是为了延长调整时间,时间换空间。延长调整时间是为了与二浪调整形成联系。

什么联系?

正如本节阐明的那样,序列 3+4+4+4……与序列 5+4+4+4…… 有本质的区别。注意,推动浪总共有 5 个浪,但有了延长浪就会 达到 9 或 13 个浪,依此类推;调整浪总共有 3 个浪,有了联合形 就会达到 7 或 11 个浪,依此类推。三角形调整浪显得是个例外,尽管可以把它数成一个三重三浪,共有 11 个浪。因此,如果数不清楚内部的浪,有时你可以仅凭波浪个数来得出合理的结论。比如,如果几乎没有波浪重叠现象,那么有 9、13 或 17 个浪的波浪就很可能是驱动浪,而有无数重叠现象的 7、11 或 15 个浪的波浪就很可能是调整浪。主要的例外是所有两种类型的斜纹浪,它们是驱动力量和调整力量的混合体。

这两个浪很难看清楚走了什么,但通过数级别相近的浪,得出数量,可以知道它们走的都是调整浪。

问题是浪数和浪形都是有点主观的东西,容易模棱两可。

12.正统的顶和底

有时,一个波浪模式的终点与关联的极端价格不一致。在这种情况下,波浪模式的终点就被称为“正统的”(Orthodox)顶或“正统的”底,这是为了将其与波浪模式内出现的,或者在波浪模式结束之后出现的实际价格最高点或最低点区分开来。例如,在图 1-14 中,浪(5)的终点是一个正统的顶,尽管浪(3)记录下了更高的价格。 在图 1-13 中,浪 5 的终点是正统的底。在图 1-33 和图 1-34 中,浪 A 的起点是前一个牛市的正统的顶,尽管浪 B 的最高点更高。在 图 1-35 和图 1-36 中,浪 A 的起点是正统的底。在图 1-47 中,浪 Y 的终点是熊市的正统的底,但是价格最低点出现在浪 W 的终点。

这个概念非常重要,主要是因为成功的分析总是依赖对各种波浪模式的准确标记。把一个特别的极端价格错误地当作波浪标记的正确起点,会使分析偏离轨道一段时间,而牢记波浪形态的各种必要条件会使你保持在正确的轨道上。其次,在运用第四章 介绍的各种预测概念时,一个波浪的长度与持续时间通常取决于从正统的终点开始的测量及预测。

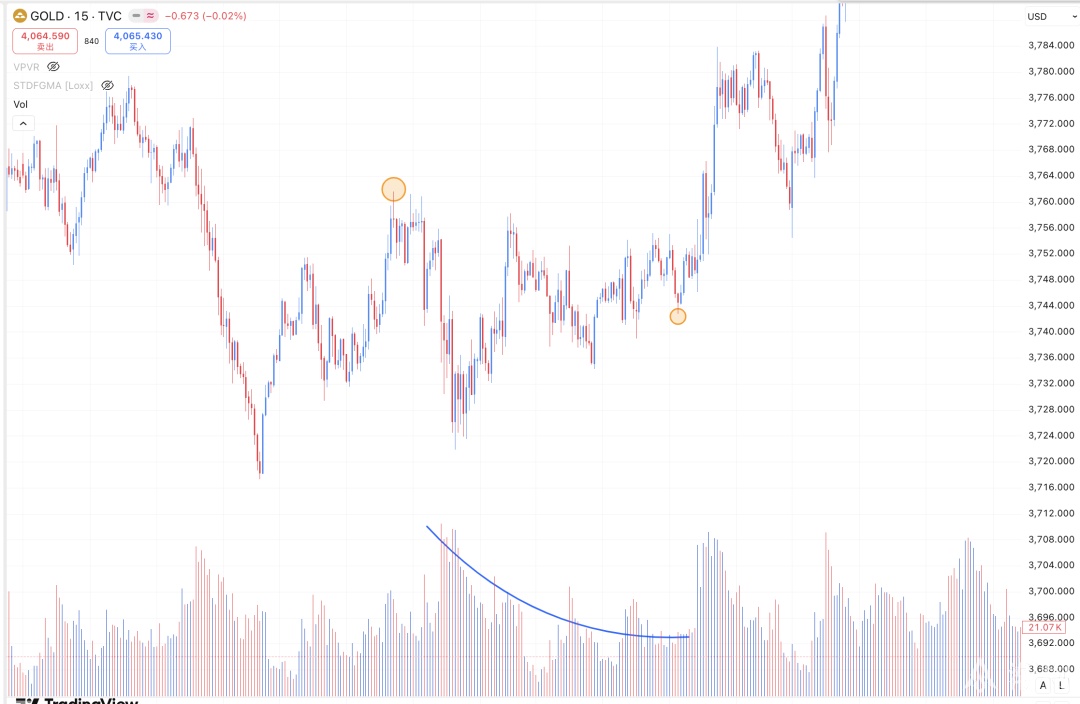

黄点为三浪正统的顶点,如果把右侧新的极值点视作三浪终点,那就会数错第四浪。

黄金走ABC反弹的时候,浪A走的是斜纹浪,该斜纹浪出了缩短,正真的顶比左侧三浪顶点低。

如果锯齿的浪B走的也是锯齿,该锯齿会对浪A回撤50%~79%,那么利用真正的顶便可一预测浪B的长度。

13.功能与方式的调和

在本章开始时,我们讲过波浪会起到的两种功能(作用和反作用),及其在结构上演化的两种方式(驱动和调整)。现在我们已 经仔细研究过所有类型的波浪,故此可以将它们的标识概括如下:

● 作用浪的标识是 1、3、5、A、C、E、W、Y 和 Z。

● 反作用浪的标识是 2、4、B、D 和 X。

如前所述,所有的反作用浪都以调整方式演化,而大多数作用浪以驱动方式演化。前面几个小节已讨论了哪些作用浪以调整 方式演化。它们是:

● 终结斜纹浪中的浪 1、3 和 5。

● 平台形调整浪中的浪 A。

● 三角形调整浪中的浪 A、C 和 E。

● 双重锯齿形调整浪和双重三浪中的浪 W 和 Y;

● 三重锯齿形调整浪和三重三浪中的浪 Z。

因为上面列出的各个波浪在相对方向上是作用浪,但以调整方式演化,所以我们称它们为“作用调整浪”。

错误的概念与形态

四、错误的概念与形态

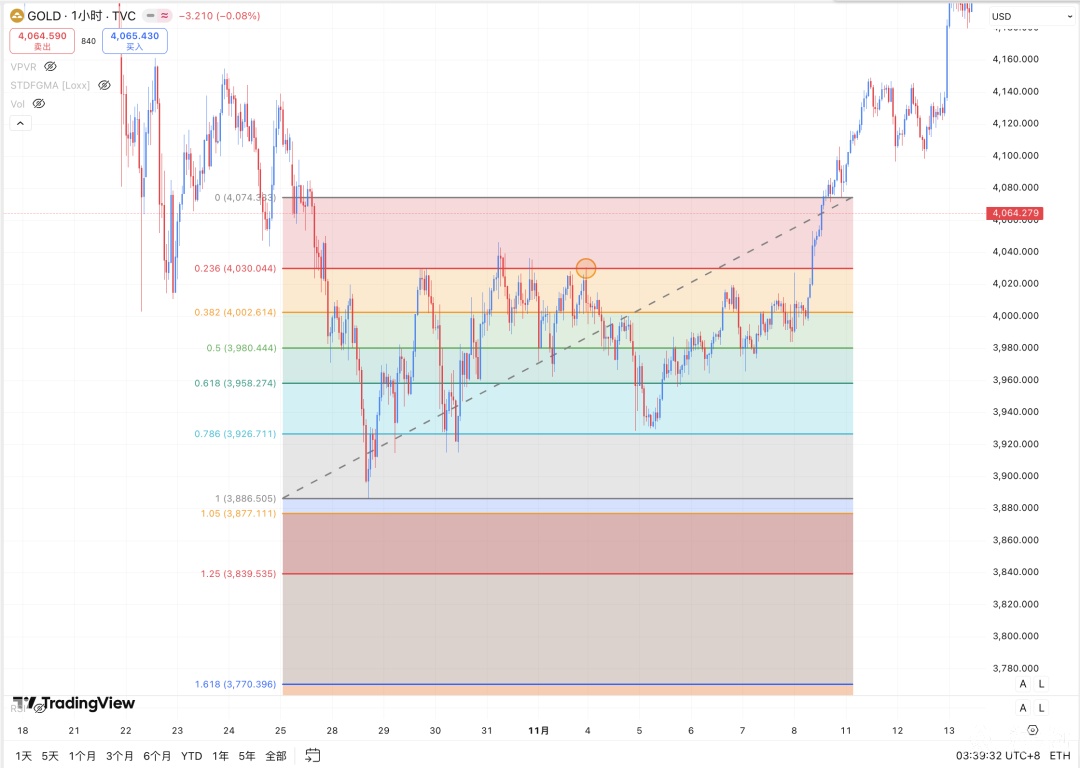

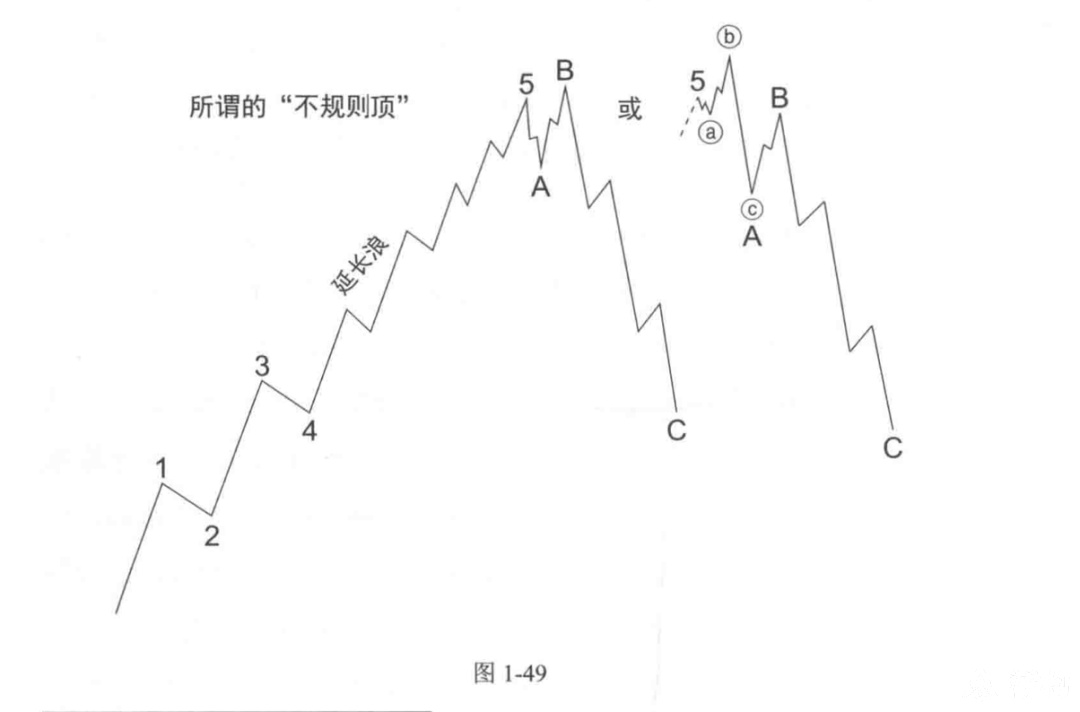

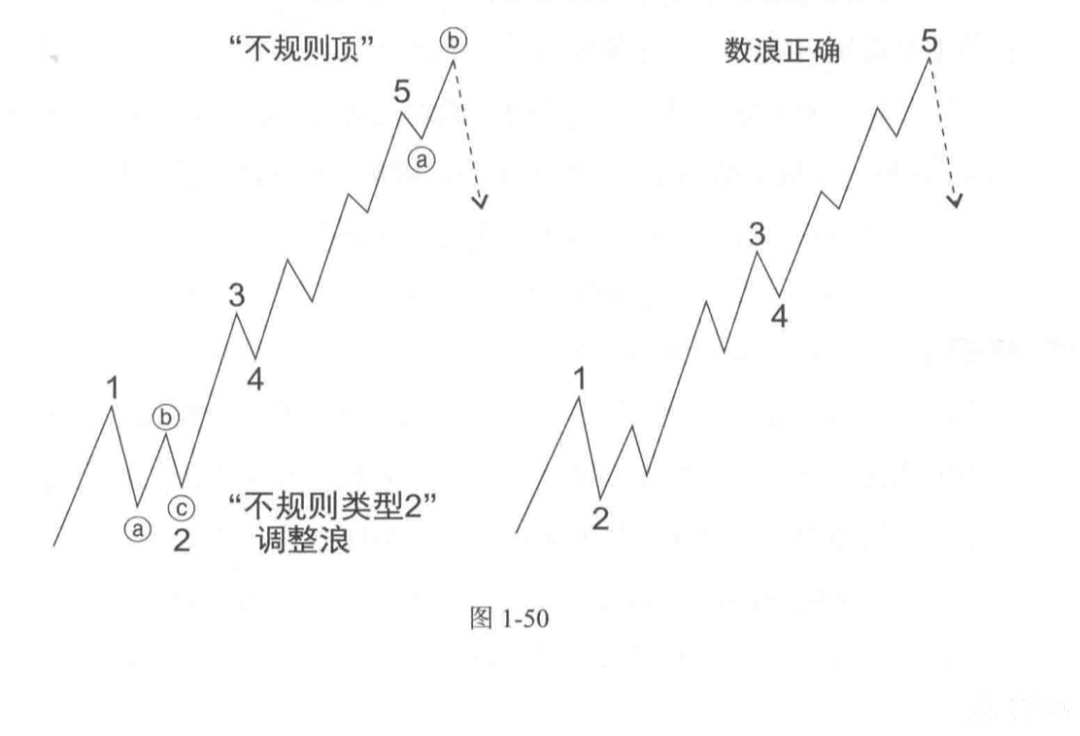

在《波浪理论》以及其他场合,艾略特曾讨论过他所称的“不规则顶”(Irregular Top),这是一种他用大量特异性建立起来的观 点。他说,如果一个延长的第五浪结束了大一浪级的第五浪,那 么随后出现的熊市会以扩散平台形调整浪开始,或者就是扩散平台形调整浪,其浪 A(我们要说这不可能)的规模比浪 C 小得多(见图 1-49)。创出新高的浪 B 是不规则顶,“不规则”是因为它出现在第五浪的终点之后。艾略特还认为,不规则顶与那些规则顶交替出现。对这种现象,我们在讨论第五浪延长后的波浪行为中, 以及在第二章的“调整浪的深度”中有准确的描述,而艾略特的构想不仅不准确,还会使对这种现象的描述复杂化。

图 1-49

问题在于,艾略特如何结束他不得不解释通的两个额外的波浪呢?答案是他强烈倾向于标记第五浪延长,而实际上第三浪才是延长浪。20 世纪 20 年代和 30 年代出现过两个明显的大浪级第五浪延长,它们造成了艾略特的这种倾向。为了把延长的第三浪变为延长的第五浪, 艾略特发明了一种称作“不规则类型 2” (Irregular Type 2)的 A-B-C 调整浪。他说,在这种情况下,浪 B 就像在锯齿形调整浪中那样达不到浪 A 起点的位置,而浪 C 就像在顺势调整浪中那样达不到浪 A 终点的位置。他再三坚决主张在浪 2 的位置这么标记。因此,这些标识给他在顶峰留下了两个额 外的波浪。“不规则类型 2”的构想去掉了延长浪的最初两个浪, 而“不规则顶”的构想处理了留在顶部的两个浪。所以,这两个错误的概念都诞生于同一种偏好。实际上,这是种连锁反应。通过图 1-50 所示的数浪方案你能看出来,浪 2 位置的 - - “不规则类型 2”调整浪迫使艾略特在顶峰标记“不规则顶”。而实际上, 除了标记错了之外,波浪的结构没有任何不规则的地方。

图 1-50

艾略特还认为,每个第五浪延长都会被“两次折返”(Doubly Retraced),也就是说随后会出现接近延长浪起点高度的“第一次折返”,以及超越整个折返点的“第二次折返”。调整浪通常在前一个第四浪的区域见底,按照这个准则(见第二章),这种波浪运 动的发生是很自然的;此时的“第二次折返”其实是下一个推动浪。根据在第二章的“第五浪延长后的波浪行为”中的讨论,“两

次折返”这个名称非常适用于延长浪后的扩散平台形调整浪中的 浪 A 和浪 B。如果再给这种自然行为一个特殊的名称毫无意义。

在《自然法则》中,艾略特曾提到过一种叫作“半月形”(Half Moon)的形状。这并不是什么独立存在的模式,只是一个描述性 短语,形容熊市中的下跌偶尔如何缓慢起动、加速,然后在恐慌性的长钉形态中结束。用半对数刻度绘制下跌市场的走势图时, 以及用算术刻度绘制持续多年的上升市场走势图时,这种形状更是经常出现。

还是在《自然法则》中,艾略特两次提到他所称的“A-B 底” (A-B base)结构,在这个结构中,当一轮下跌以圆满的波浪数结 束之后,市场会先以三浪方式上升,再以三浪方式下降,随后展 开一轮真正的五浪牛市。事实是,有一段时期,艾略特试图将波浪理论硬塞入一种持续 13 年的三角形调整浪的观点里,那时他创造出这种“A-B 底”模式,但根据波浪理论的各项规则,如今没有哪个分析人员会认为这种模式是合理的。实际上很清楚,这样一种模式如果存在,就会影响波浪理论的效力。本书作者从未见 过“A-B 底”,而且实际上它也不可能存在。艾略特的这个创造只能表明,在其全部细致的研究和意义深远的发现中,他(至少有一 次)暴露出分析人员的一种典型弱点,这就是在分析市场的过程中, 让一个已经形成的观点贻误了客观性。

据我们所知,本章列举的所有波浪结构,都会在各种股票市场平均指数的价格运动中出现。按照波浪理论,不会出现其他有别于此的波浪结构。在小浪级之上,本书作者从未发现任何用艾略特波浪理论的方法不能圆满数出的波浪。对于细致刻画亚细浪 级的波浪而言,60 分钟读数几乎是完美匹配的过滤器。计算机生成的分时交易走势图,可以揭示比亚细浪级小得多的各种艾略特波浪。即使在这样低的浪级,每单位时间内的几个数据点(交易), 也足以通过记录在“交易池”(Pit) 里和在交易大厅里发生的快速心理变化,准确地反映波浪理论。

从根本上说,波浪理论的所有规则与准则适用于真实的市场气氛,而不适用于市场气氛的记录本身,更不适用于零散的记录。 市场气氛的流露有赖于自由的市场定价。当价格被政府的法令固定下来时,例如黄金价格和白银价格被固定了半个世纪,这种受法令限制的波浪就不该被记录。当可获得的价格记录与本该存在于自由市场中的价格记录不同时,就必须从这个角度考虑波浪理论的各项规则与准则。当然,从长期来看,市场总会摆脱法令的束缚,而且只有市场气氛容许,法令的实施才有可能。本书中介绍的所有规则与准则都假定你的价格记录是准确的。

既然我们已经介绍了波浪构造的各项规则和基础知识,那么我们可以接着探讨运用波浪理论进行成功分析的一些准则上了。